Warum ein Bausparvertrag Ihr Geld vernichtet

Bausparvertrag vernichtet Geld durch Inflation und fehlende Zinsen

60% aller Österreicher haben einen Bausparvertrag, dort liegen etwa 20 Milliarden Euro (Quelle bausparenvergleich.at). Dann muss es doch gut und nachhaltig sein, und sich mein Geld vermehren, oder?

(Video available with english subtitles on https://youtu.be/jt3zWtNyzEc )

Das größte Problem am Bausparer ist, dass er eine „Erbkrankheit“ ist. Schon die Großeltern und Eltern hatten einen, da kann nix schiefgehen…oder?

Bausparen ist sehr beliebt. Nachdem in Österreich Geldbildung hauptsächlich innerhalb der Familie weitergegeben wird, und nichts davon in der Schule unterrichtet wird, ändert sich auch kaum etwas daran.

Ein Bausparvertrag mit 100€ monatlich auf 6 Jahre bringt etwa 7.300€ am Ende (Quelle durchblicker.at, Dez. 2019) (Zahlen für März 2020 siehe am Ende des Artikels). Eingezahlt hat man in dieser Zeit 100*12*6 = 7.200€. Also ergeben sich etwa 100€ Gewinn und das bei hoher Sicherheit – das ist doch gut, oder?

Vergessen wird dabei die Inflation: diese beträgt 2018/2019 etwa 2,2% (Quelle ots.at). Rechnet man das gegen die erhaltenen Zinsen, hat man Netto einen Verlust: 7.300€ am Ende der 6 Jahre sind bei 2,2% Inflation nur noch 6.406€ Wert (also Kaufkraft). Das bedeutet einen reellen Verlust von etwa 800€ über die Laufzeit (100€ Zinsen, -900€ Inflation). Würde man 100€ monatlich sparen, um in 6 Jahren 6.406€ zu haben, so wären das -3,85% Zinsen (minus!). (Alle Berechnungen im Detail mit Grafiken und Links weiter unten im Artikel!)

Rechnen wir die Inflation auf 6 Jahre hoch, müssten etwa 8.300€ erspart werden, um die Inflation auszugleichen, und die gleichen Produkte wie heute kaufen zu können. Genau das ist das größte Problem vom Bausparvertrag bei Zinsen unter der Inflation!

Wenn 20 Milliarden(!) Euro 6 Jahre lang in Bausparverträgen liegen, sind das etwa 2,5 Milliarden weniger Kaufkraft – dieses Geld wird also nachhaltig durch die Inflation und niedrige Zinsen in Österreich in Bausparverträgen verloren.

Warum werden dann trotzdem so viele Bausparverträge neu abgeschlossen?

Laut österreichischer Nationalbank wurden 2018 immer noch 610.000 neue Bausparverträge abgeschlossen. Folgende Begründungen hören wir ständig:

– „das war schon immer gut“, „haben meine Eltern/Großeltern schon gemacht“

– „das ist sicher“, „das kenne ich“

– „da spare ich mir wenigstens etwas weg“

– „darauf kann ich wenigstens nicht zugreifen“

– „die Bank gibt mir dann einen besseren Kredit, wenn ich eine Wohnung/Haus kaufe“

Leider ist keiner dieser Gründe ein guter Ratgeber. Die Einlagensicherung bei den Banken ist de facto hinfällig, Bankkredite sind auch ohne Bausparer günstig zu haben. Und wenn ich schon etwas wegspare, muss ich wenigstens die Inflation hereinspielen, damit es Nachhaltig ist, und sich mein Geld real vermehrt.

Bausparverträge und die Zeit: keine Nachhaltigkeit durch Zinsen und Inflation

Das größte Problem ist die Inflation, die über die Zeit passiert, und meist nicht beachtet wird. Ein Bausparvertrag bringt etwa 100€ Zinsen über die gesamte Laufzeit (Höchstsparer mit 100€ pro Monat!). Das führt erstmal dazu, dass das Gefühl aufkommt, mehr Geld zu haben. Wir sollten aber unser Gefühl mit Mathematik hinterfragen: auf zinsen-berechnen.de gibt es wundervolle Möglichkeiten dafür.

Bausparvertrag mathematisch nachvollziehen – eine Schritt für Schritt Anleitung mit Grafiken

Inflationsrechner

Zuerst rechnen wir die Inflation mit dem Inflationsrechner: 7.300€ nach 6 Jahren bei 2,2% Inflation bedeutet eine Kaufkraft von 6.406€ aus heutiger Sicht, bzw. müssten es 8.318€ sein, um die selbe Kaufkraft wie heute für 7.300€ zu haben.

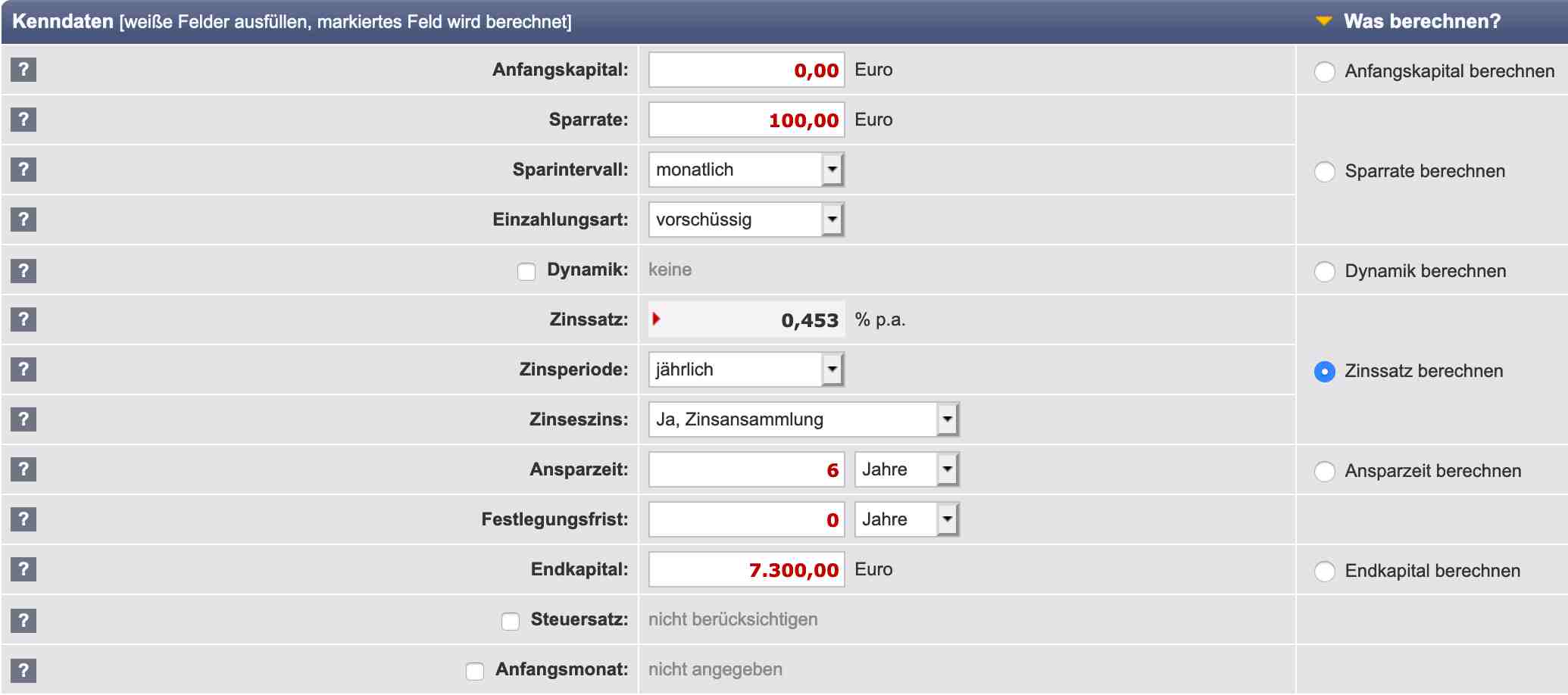

Sparrechner

Gut, rechnen wir das ganze mit dem Sparrechner in Prozente um: 0€ Anfangskapital, 100€ monatlich, 6 Jahre, Endkapital 7.300€. Das ist das Geld, das wir in 6 Jahren im Bausparer bekommen (Quelle durchblicker.at, Dez. 2019). „Berechnen“ drücken zeigt, dass das eine reale Netto Verzinsung von 0,45% bedeutet.

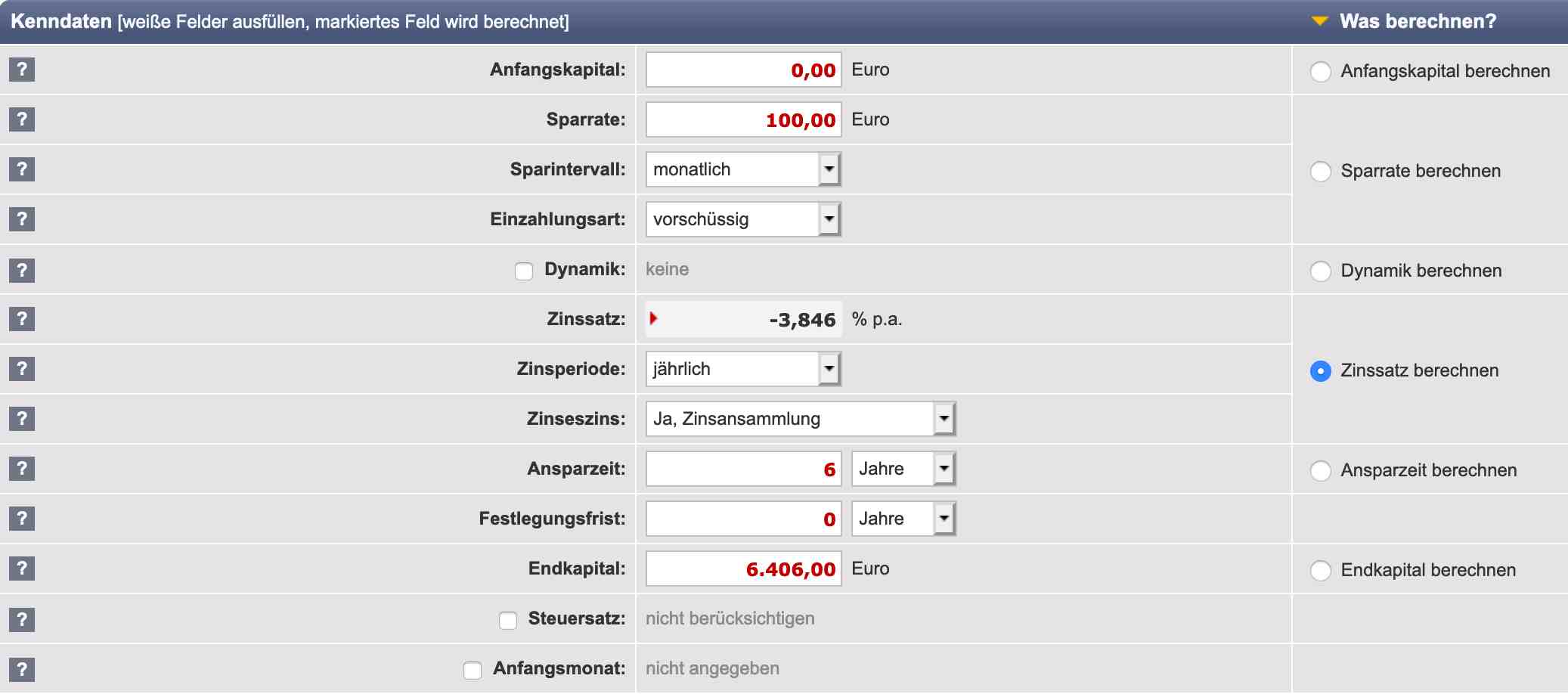

Kaufkraft Verlust

Rechnen wir nun mit der Kaufkraft von 6.406€, also dem, was heutige 7.300€ in 6 Jahren noch Wert sind, und sparen 100€ monatlich, um 6.406€ zu erhalten, so ergibt sich ein Zinssatz von -3,85% Verlust pro Jahr. Das würde niemand tun, oder? Die Inflation ist gnadenlos unterschätzt! In Euro ausgedrückt bedeutet das, dass wir im Bausparvertrag zwar 100€ mehr haben als eingezahlt (7.300€ zu 7.200€), aber -900€ durch die Inflation Kaufkraftverlust haben, sodass wir 800€ Gesamtverlust, gerechnet an Kaufkraft, erleiden! Es geht mir hier nicht um Finanzmathematik, sondern dass Sie eine Vorstellung bekommen, was die Inflation mit dem Geldwert macht.

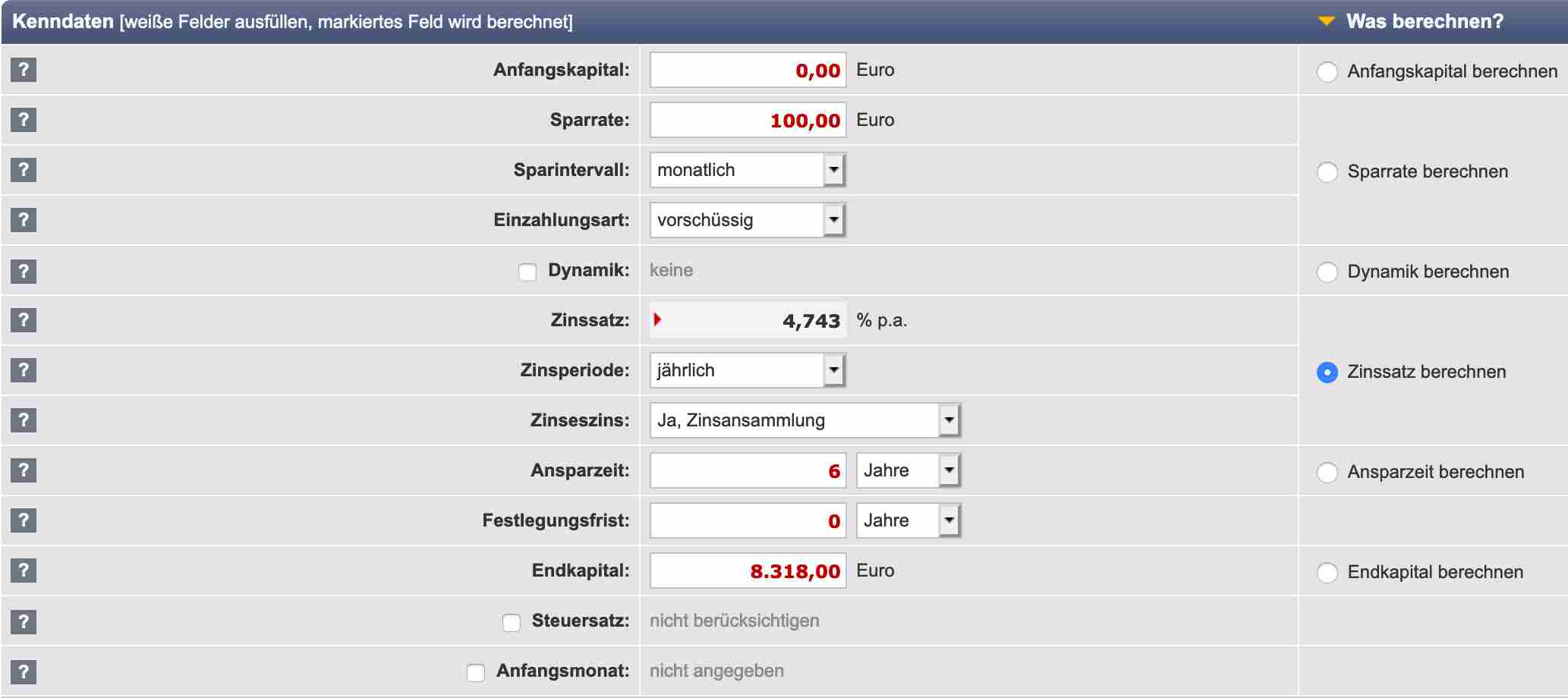

Inflationsausgleich

Rechnen wir nun nochmal mit dem Endkapital von 8.318€, also dem, was wir haben müssten, um die selbe Kaufkraft wie heute 7.300€ zu haben: 4,74% – das wäre das Minimum, das wir an jährlichen Zinsen brauchen, um die 2,2% Inflation wieder einzuholen mit einem Bausparvertrag (oder jedem anderen Produkt auch), damit die 7.300€ in 6 Jahren den selben Wert haben, den man heute unter 7.300€ versteht! Alles darunter bedeutet nachhaltigen Geldverlust. Nochmal erklärt: Finanzmathematisch wird nicht so gerechnet. Mir geht es darum, ein Gefühl für die Inflation zu bekommen. Das ist aus meiner Sicht das größte Problem, das die Menschen zu falschen Entscheidungen bringt.

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst

Mehrere Bausparer hintereinander

Viele Bausparer werden für Kinder angelegt, damit diese später mal was haben. Vor allem von braven Großeltern oder Eltern. Ich will hier nicht nochmal die lange Erklärung schreiben. Fassen wir also kurz in einer Tabelle zusammen:

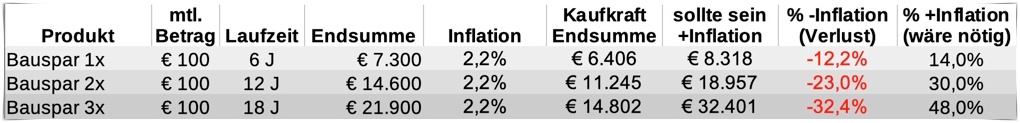

Hier eine Auflistung, was 1, 2 oder 3 Bausparverträge hintereinander bringen an realer Kaufkraft, was der Endbetrag plus Inflation sein sollte, und wieviel % Geld Verlust das ist, bzw. wieviel mehr Geld man bräuchte zum Inflationsausgleich:

Wir sehen also -12,2% Verlust bei 1 Bausparvertrag, -23% bei 2 Verträgen hintereinander (12 Jahre), und -32,4% Kaufkraft Verlust bei 3 Bausparverträgen hintereinander (18 Jahre). Solange die Inflation größer als die Zinsen ist, ist es katastrophal, und wird über die Zeit jährlich schlimmer!

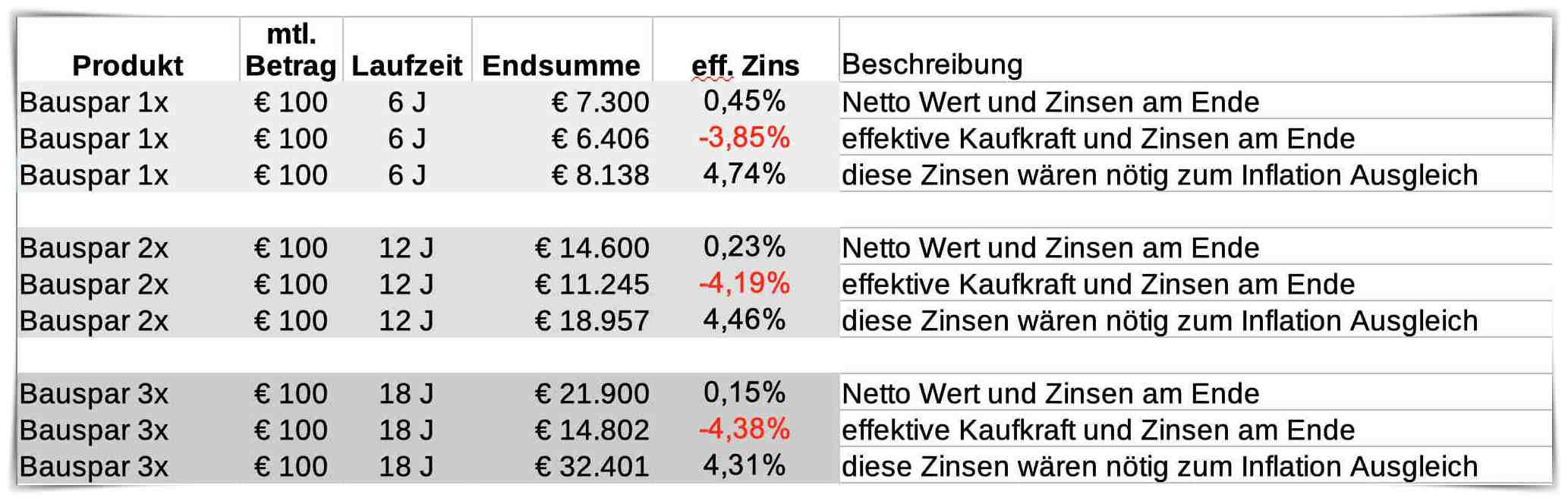

Hier die Tabelle, die die einzelnen Bausparvertrag Inflations Verluste in Zinsen pro Jahr ausdrückt. Wichtig: ich messe den „eff. Zins“ an der Endsumme, damit man spürt, wie stark die Inflation wirkt! Auch hier wieder: ich rechne nicht finanzmathematisch, sondern immer mit Inlfationsausgleich gerechnet auf den gefühlten heutigen Wert der Beträge!

Fällt Ihnen auf: je mehr Bausparer es hintereinander sind, desto höher der Inflationsverlust, bzw. desto weniger Zinssatz braucht man für die Laufzeit mit einem langfristigen Produkt! Hier kommt der Effekt des „Sägezahnsparen“ zu tragen. Der Bausparvertrag wird nach 6 Jahren ausbezahlt, damit beginnt man wieder mit einem neuen Vertrag, dessen Verzinsung ziemlich wertlos ist (deshalb machen die Banken ja Werbung mit „2,5% Zinsen auf die ersten 6 Monate“). Abhilfe gegen Sägezahnsparen bringt nur ein Produkt, bei dem das Kapital im Vertrag liegen bleibt und mithilft, Zinsen zu erwirtschaften (und mehr als die Inflation bringt!).

Soll ich meinen Bausparvertrag vorzeitig kündigen?

Diese Frage wird häufig gestellt, wenn man erkennt, dass der Bausparvertrag nur für die Bank gut ist, aber nicht für den Kunden. Die Antwort ist „kommt darauf an“. Bei einer Auflösung werden bis zu 300€ an Kosten abgezogen (lesen Sie sich mal die AGB ihres Bausparvertrages durch – erstaunlich, was da alles drin steht). Aber wenn das Geld noch 4 Jahre ohne Verzinsung im Vertrag herumliegt, ist das auch unschön. Wollen wir mal ein reales Beispiel rechnen?

Herr Karl hat 100€ monatlich seit 2 Jahren in der Bausparvertrag eingezahlt. Es sind also 2.400€ drin, plus ein paar unerhebliche Zinsen (die die Inflation auffrisst). Wenn er jetzt abhebt, würde ihn das 200€ kosten. Soll er es 4 Jahre liegen lassen oder gleich auflösen? Die Kosten bei Auflösung jetzt sind 200€, also wären 2.200€ übrig, die in 4 Jahren gemeinsam mit den 100€ monatlich zu 7.300€ werden müssen, um das selbe Geld zu haben, als hätte er den Bausparer behalten. Diese Daten geben wir in den Zinsrechner auf zinsen-berechnen.de ein:

Und wir sehen, dass wir 1,58% Verzinsung Netto in einem Produkt bräuchten, um das selbe Geld zu bekommen. Berechnen wir für 2 Bausparer hintereinander (also 4+6 Jahre Laufzeit, am Ende 7.300€*2 = 14.600€), benötigen wir mit einem langfristigen Produkt, bei dem das Geld im Vertrag bleibt, nur noch 0,48% Verzinsung Netto. Wieder zeigt sich, dass ein länger laufendes Produkt mit Zinsen extrem wichtig ist!

Inflation nur 2,2%?

Wir haben für die Inflation nur mit 2,2% gerechnet. Nehmen wir die offiziellen Zahlen der österreichischen Nationalbank ONB, so gab es von 2000-2019 in Wien bei Immobilien Preissteigerungen von 4,8% pro Jahr. Rechnen Sie mal die oberen Beispiele mit anderen Werten. Sie werden überrascht sein!

Merke: Bausparvertrag Inflation Zinsen – das passt nicht mehr zusammen

Gibts was Besseres? Wie kann ich mein Geld nachhaltig investieren?

Nachhaltig Geld investieren ist auch in Zeiten von Niedrigzinsphasen möglich. Sie benötigen ein langfristig laufendes Produkt, das Zinsen bringt, und flexibel an den Markt anpassbar ist. Sehen Sie dazu meine weiteren Artikel zum Thema Geldbildung.

Haben Sie Freunde mit Bausparvertrag?

Dann bitte machen Sie ihren Freunden einen gefallen: senden Sie ihnen diese Seite, um das Bewusstsein zum Bausparvertrag zu schaffen! Vielen Dank im Namen Ihrer Freunde!

Haben Sie Verbesserungsvorschläge für die Erklärung? Bitte hinterlassen Sie einen Kommentar!

NEWS 28.2.2020:

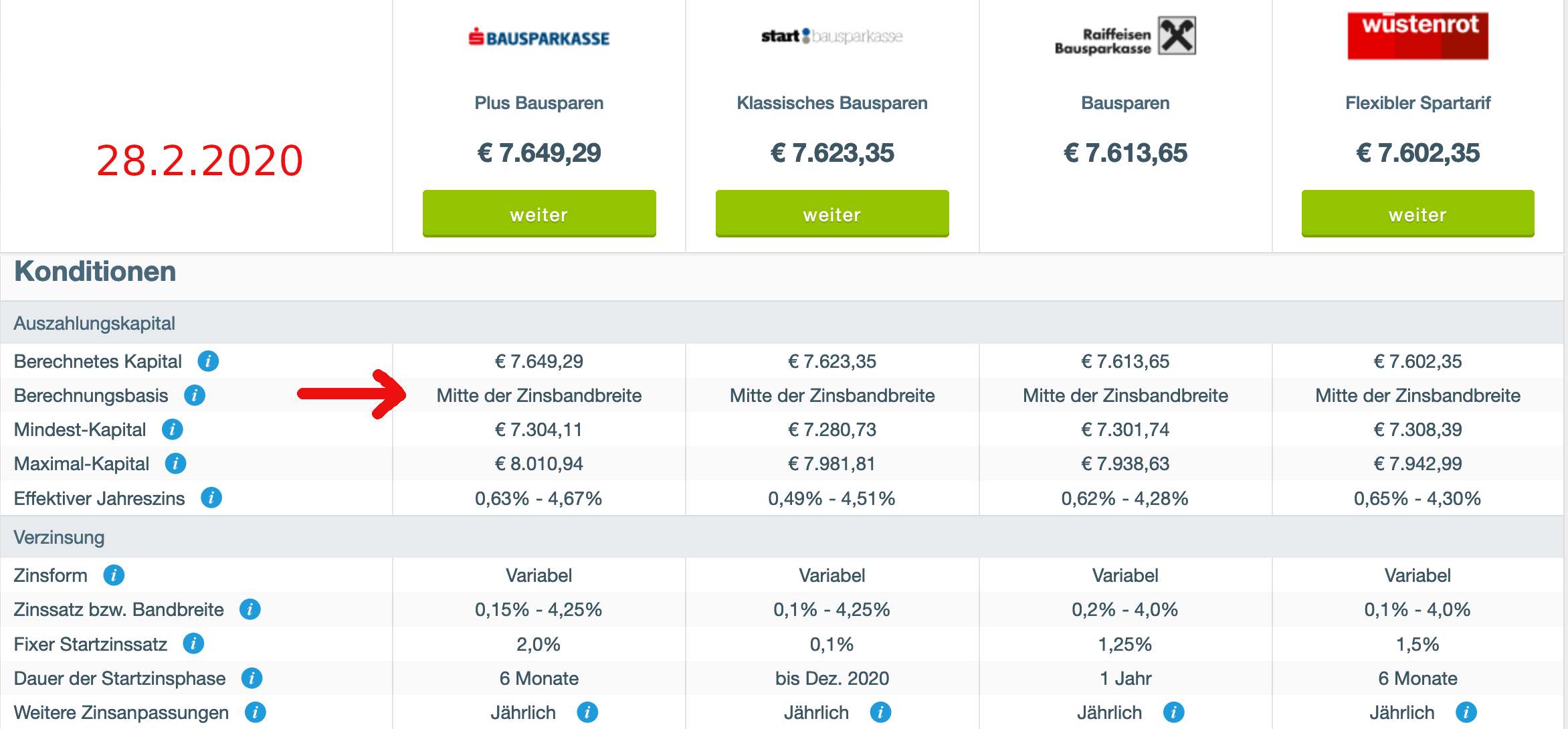

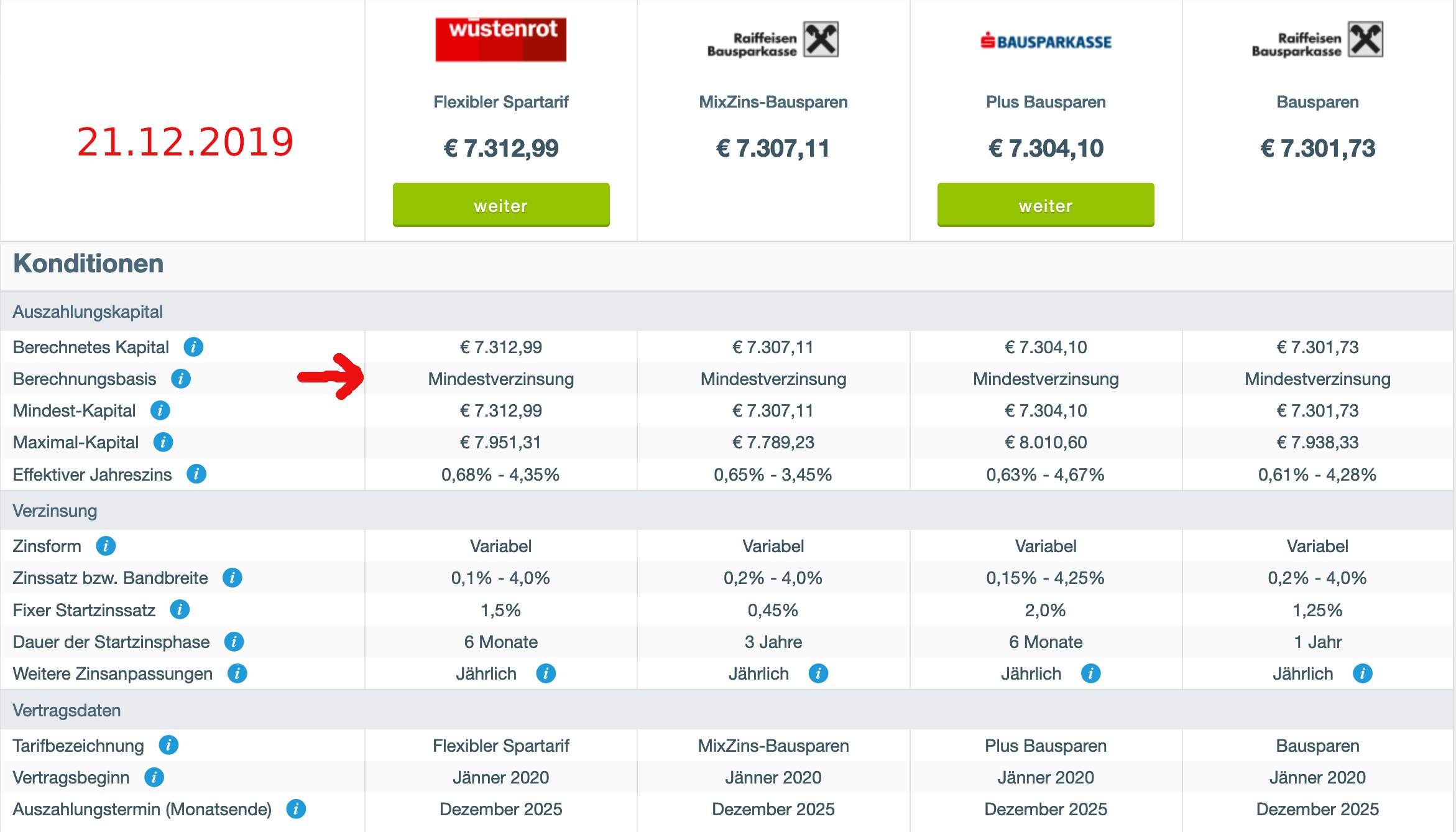

Update 28. Februar 2020: laut Durchblicker.at ist der beste Bausparvertrag nun bei 7.649€. Aber weshalb erfolgte der Sprung von 7.300€ im besten Vertrag im Dezember 2019 auf 7.649€ im Februar 2020?

Nein, die Banken haben die Zinsen nicht erhöht. Allerdings berechnet durchblicker.at nun optimistischer: Zur Berechnung wird “die Mitte der Zinsbandbreite” herangezogen. Siehe roter Pfeil im Bild oben!

Das bedeutet nun, die gezeigten Zahlen hoffen auf eine Zinserhöhung, denn mit der Realität hat das nichts zu tun: Ein Bausparvertrag bringt weiterhin maximal 7.300€ (vielleicht sogar 7.350€ mit einigen Sonderbonusaktionen). Lassen Sie sich durch diese “Durchschnitt” Berechnung nicht täuschen!

Wieviel kostet ein Profi Finanzconsulter?

Es stellt sich natürlich die Frage, wieviel so ein Profi kostet. Die Antwort ist: gar nichts. Wir werden nur aus den Produktkosten bezahlt, und zwar vom Produktgeber. Wenn Sie Finanzprodukte kaufen, werden immer Kosten fällig, in Form eines Ausgabeaufschlags oder Abschlusskosten. Und ein Teil dieser Kosten wird an die Berater weitergegeben. Wenn Sie direkt dort kaufen, behält der Produktgeber die Provision komplett ein.

Ich bin seit 2021 kein Finanzberater mehr, weil ich die Vorschriften in diesem Bereich für unethisch halte. Aber ich betreibe Telegram Kanäle und Mailinglisten mit Informationen. Speziell in dieser Krisenzeit ist es wichtig, stets brandaktuelle Informationen zu erhalten, denn möglicherweise muss man in einigen Bereichen schnell reagieren, wenn der Markt in Bewegung kommt.

Ich möchte immer gleich über neue Blog Einträge informiert werden.

Jetzt zum Newsletter anmelden und stets über neue Blogs informiert werden. Keine lästigen Massenmails!

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst