Gold – warum es nicht nur für Reiche gut ist!

Was ist Gold?

Gold ist ein Edelmetall, und sehr selten. Das gesamte Vorkommen auf der Erde (190.000 Tonnen) würde einem Würfel von lediglich 21m Seitenlänge entsprechen. Würden wir es gleichmäßig auf alle Menschen verteilen, würde jeder 24,3g bekommen, also etwa 1 Kubikzentimeter.

Es wird vorwiegend für Schmuck Produktion verwendet, aber auch in der Industrie. Man kann es ganz flach walzen, sodass es eine fast durchsichtige Folie ergibt. Aus 1g Gold kann man einen 24km langen Faden ziehen.

Gold wird als Anlageobjekt in Münzen oder Barren produziert. Bullionmünzen haben entweder 916,6 Promille (Krugerrand, Britannia, American Eagle) oder 999,9 Promille (Wiener Philharmoniker, Maple Leaf, Nugget, American Buffalo). Die Gewichte von Münzen werden in Unzen (oz) angegeben, es gibt meist 1/25, 1/10, 1/2 und ganze Unzen.

Als Barren gibt es 1g, 2g, 5g, 10g, 50g, 100g, 250g, 500g, 1000g (1kg), sowie 400oz (12,44kg). Letztere sind Barren wie man sie aus Hollywood Filmen kennt.

Hier der Größenvergleich einer 1€ Münze zu 100g Gold:

Sie können es sowohl direkt bei Händlern und Banken als Münzen oder Barren kaufen, oder über „Systemkauf“. Das entspricht einem Sparplan, bei dem man etwa ab 25€ monatlich Gold kaufen kann. Wenn Sie noch mehr Detailinfos über Gold wissen wollen, siehe Wikipedia.

Warum Gold kaufen?

Auf Gold gibt es KEINE Steuer – jeder Kursanstieg ist 100% Wertsteigerung. Es ist leicht auch in großen Werten mitzunehmen, und ist daher in Krisenzeiten besonders beliebt. Die Corona Krise im März/April 2020 hat gezeigt, wie wichtig es ist – überall waren die kleinen Stücke ausverkauft. Es steigt im Wert, wenn die Aktienmärkte schwächeln – also besonders in Krisen. Es kann leicht transportiert werden (1kg hat im Juni 2020 einen Wert von 50.700€), und überall auf der Welt leicht verkauft werden – sofern es LBMA zertifiziert ist. Wichtig ist es, physisches Gold zu kaufen, keine Wertpapiere dafür, und dass es zumindest teilweise „zuhause“ gelagert wird, sodass es im Falle einer plötzlichen extremen Krise schnell im Zugriff ist. Wobei zu Hause vermutlich unsicher ist, eher im Garten vergraben, einmauern oder ähnliches.

Warum Gold NICHT kaufen?

Es hat keine Indexanpassung, daher wird häufig gesagt, dass es „nur“ zur Wertsicherung dient. Ich finde keinen anderen Grund, der dagegen spricht. Vielleicht wollen Sie lieber mit Fonds, ETFs und Aktien an der Börse investieren? Dann lesen Sie dazu meine Tipps in einem anderen Beitrag.

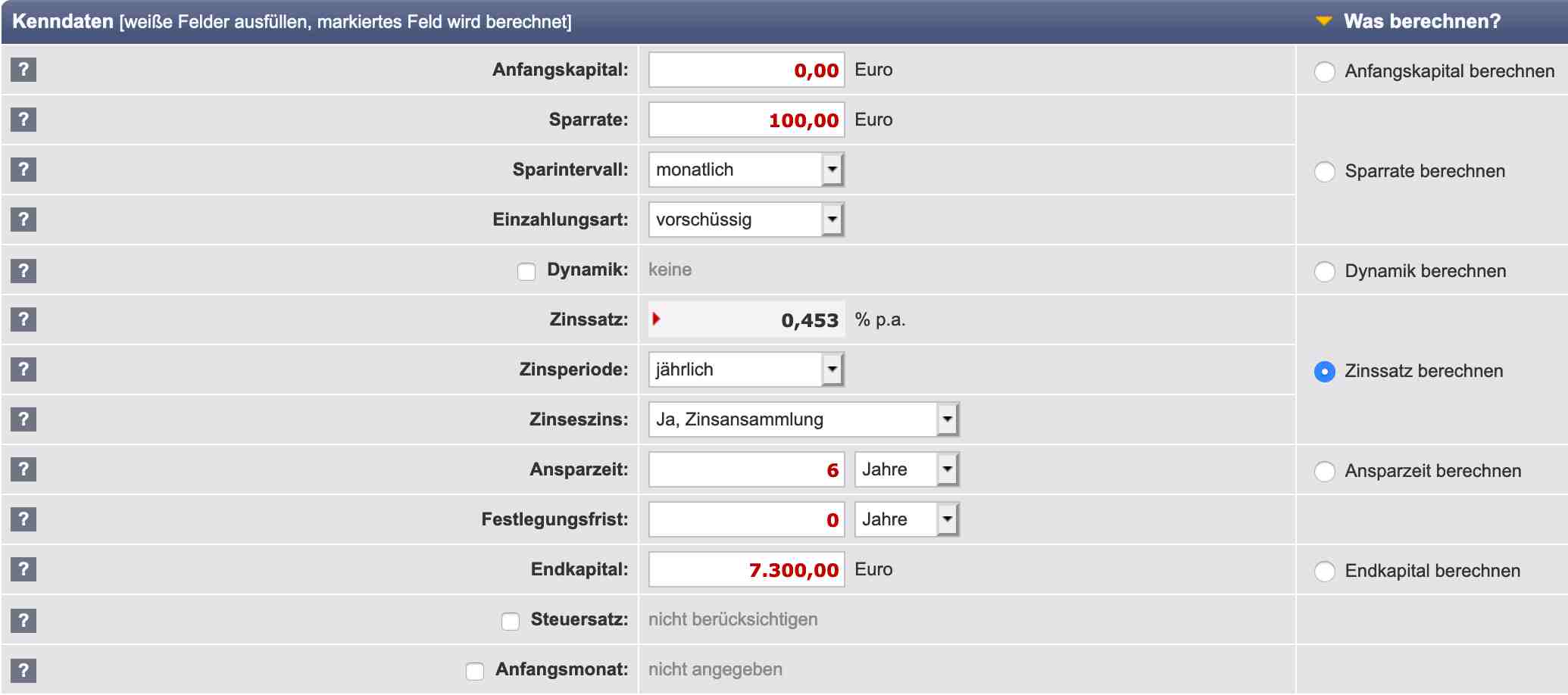

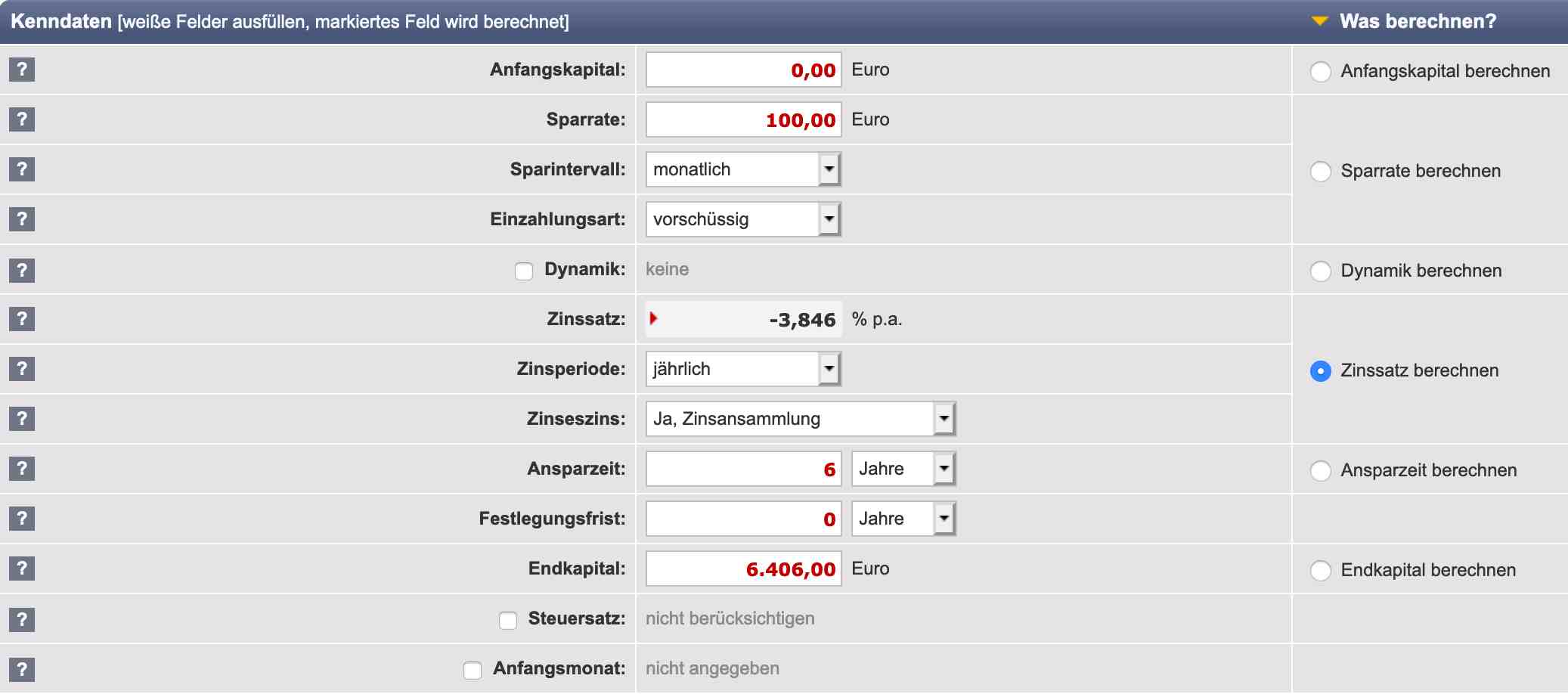

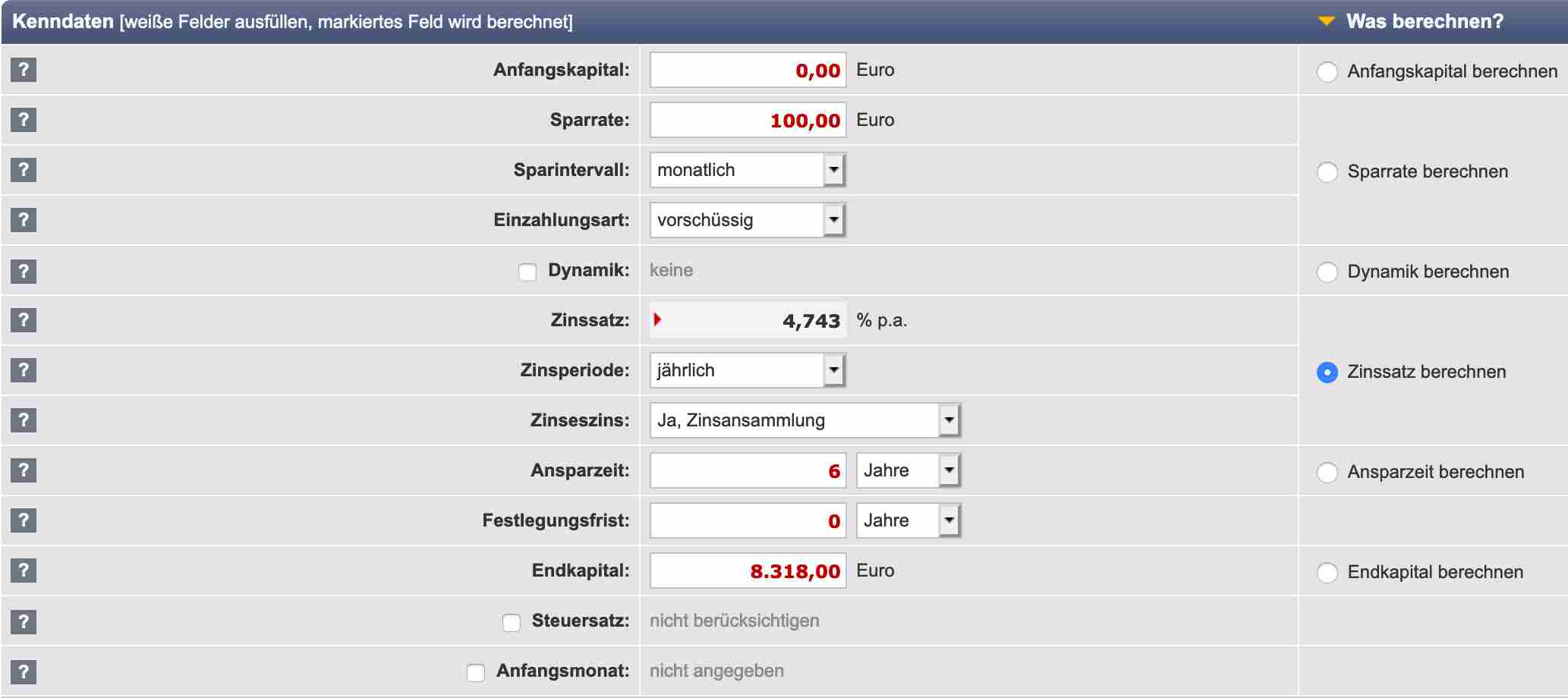

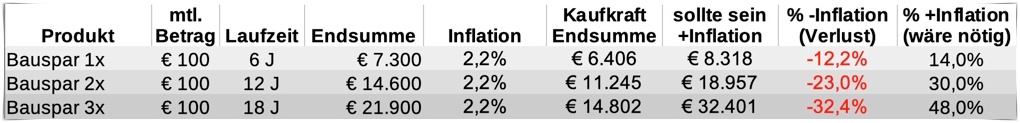

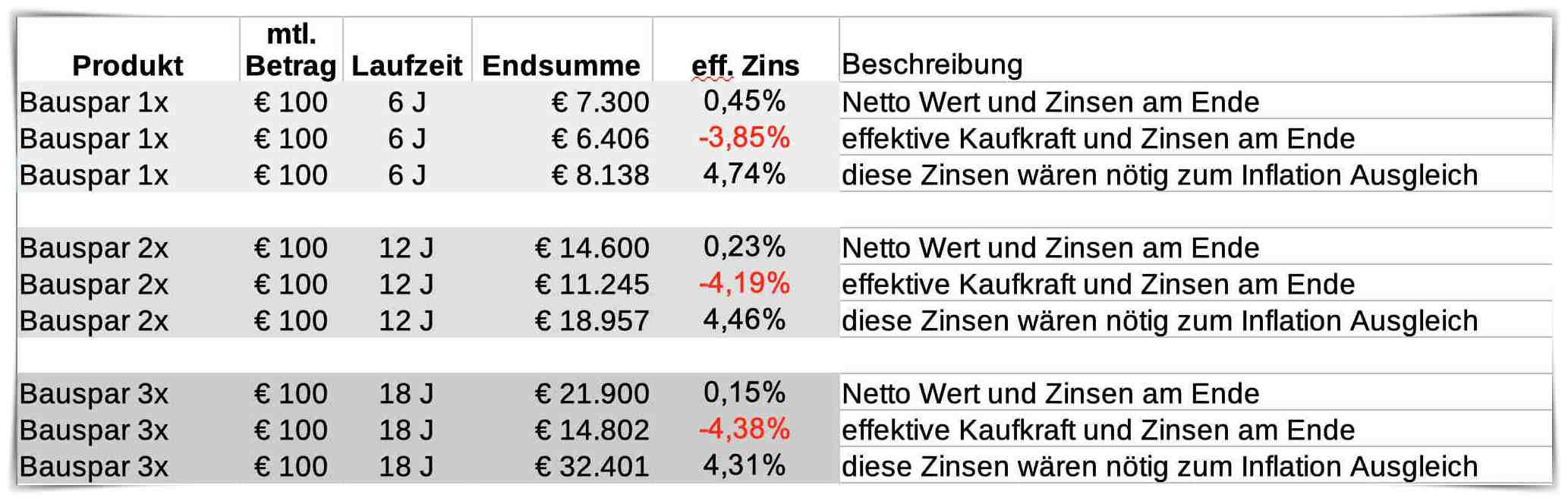

Vergleich zum Bausparvertrag

Der Bausparvertrag mit 100€ monatlich bringt nur noch 7.300€ nach 6 Jahren. Dafür zahlt man 7.200€ ein…?

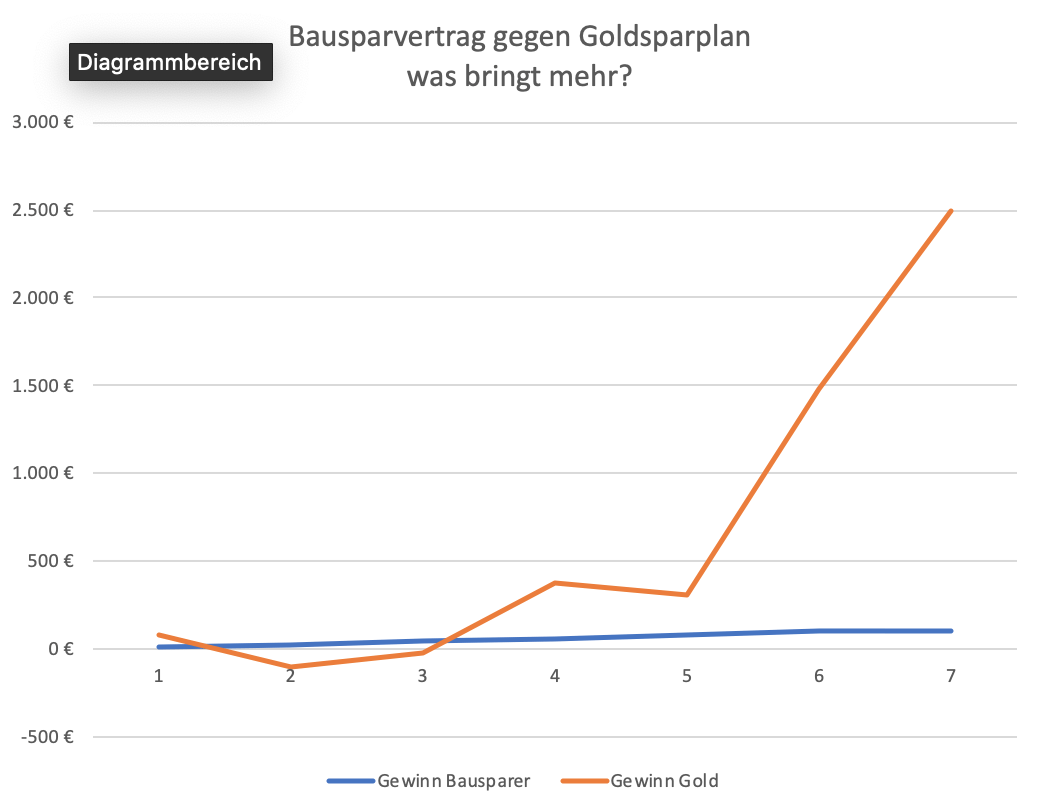

Ich habe einen Vergleich mit einem Goldsparvertrag gemacht, für den Zeitraum Juni 2014-Mai 2020, also genauso 72 Monate. Damit hätte man über 174g Gold gekauft, was am 29.6.2020 einem Wert von knapp 9.700€ entspricht – also 25% Gesamtgewinn, während der Bausparvertrag gerade 1,39% geschafft hat. Das sind 2.400€ mehr, fürs selbe Geld! Außerdem hat man Gold, das weiterhin automatisch Wert erhaltend ist. Beim Bausparvertrag hat man Geldwerte, es liegt auf der Bank und ist damit von der nicht wirklich vorhandenen Einlagensicherung betroffen. Was ist besser?

Die Grafik zeigt: Der Gewinn bei Gold stieg dramatisch, beim Bausparvertrag gar nicht:

Schlägt Gold die Inflation?

Gold ist neben Immobilien und Aktien/Fonds (sowie fondsgebundene Lebensversicherung) heute die einzige Investitionsform, mit der man realistisch die Inflation schlagen kann. Antiquitäten, Kunst und Oldtimer als Spezialformen lasse ich mal weg, weil man sich damit sehr intensiv beschäftigen muss und das nur für Liebhaber interessant ist. Immobilien haben sehr viele unterschätzte Risiken (Wertverlust, plötzliches Investitions-muss, Immobiliensteuer usw.), auf die ich immer dringend verweise.

Worauf sollten Sie beim Kauf achten?

- Gold nur in physischer Form kaufen! Keine Wertpapiere – es ist 80x überzeichnet. Das bedeutet, 79 Leute glauben, das Gold zu besitzen, das Sie wirklich haben!

- Feingold 999,9/1000, wird auch als 24 Karat bezeichnet

- Nur „good delivery“ Standard nach LBMA (London Bullion Market Association) kaufen – damit ist es weltweit verkaufbar

- Nur zugelassene und registrierte Prägeanstalten verwenden (Umicore, Haereus, Münze Österreich wobei letztere nicht LBMA zertifiziert ist, der Philharmoniker jedoch sehr wohl, etc.)

- Weltweiter währungsunabhängiger Verkauf ist ganz einfach möglich

- Jederzeit verfügbar halten – zumindest Teile davon sollten Sie in physischem Zugriff haben

- Steuerliche Vorteile bei physischen Gold nutzen: keine Steuer!

Wie erwerbe ich Gold?

Es gibt im wesentlichen 2 Arten: entweder zum Händler fahren und Gold physisch kaufen. Das kostet am 29.6.2020 bei der Oberbank 78€ für 1g, bei der Sparkasse 66,40€+5€ Spesen=71,40€. Dazu müssen Sie noch den eigenen Aufwand, wie Fahrzeit, Sprit und Parkticket zählen. Denn Sie sollten monatlich kaufen, um den Cost-Average Effekt auch zu nutzen.

Sie können es auch einfach im Systemkauf online erwerben. Hier ist der Preis am 29.6.2020 bei 53,33€ pro Gramm, mit Hochsicherheits-Lagerung beim Großhändler (Pro Aurum in München). Das Depot sollte gegen sämtliche Risiken versichert und Sondervermögen sein, und die Auslieferung bereits ab 31,1 g/50 g möglich – je nachdem ob Münzen oder Barren gewünscht sind.

Keine Laufzeitbindung (Kaufbetrag monatlich variabel wählbar) ist ein weiterer großer Vorteil im Vergleich zu Bausparvertrag oder Lebensversicherung.

Verfügbarkeit und Liquidität

Im Systemkauf liegt immer etwas Gold beim Händler, nämlich jenes das noch nicht ausgeliefert wurde. Dieses kann binnen weniger Tage verkauft werden, und der Wert wird in beliebiger Währung auf Ihr Konto gezahlt. Haben Sie also ein Euro und ein Dollar Konto, können Sie sich aussuchen, wohin Sie es haben wollen.

Wenn Sie Gold daheim haben, und es LBMA zertifiziert im unbeschädigten Blister ist, können Sie auch jederzeit zum Händler oder zur Bank gehen und es verkaufen. Achtung: es gibt stark unterschiedliche Preise, vergleichen lohnt sich! Wie das genau geht, ob Gold zu Ihnen passt, und welche Strategie für Sie optimal ist, sollten wir in einem persönlichen Gespräch klären.

Lesen Sie gerne auch die Folgeartikel „Wie geht es weiter mit dem Geld?“ und „Die perfekte Gold Strategie„.

Wieviel kostet ein Profi Finanzconsulter?

Es stellt sich natürlich die Frage, wieviel so ein Profi kostet. Die Antwort ist: gar nichts. Wir werden nur aus den Produktkosten bezahlt, und zwar vom Produktgeber. Wenn Sie Finanzprodukte kaufen, werden immer Kosten fällig, in Form eines Ausgabeaufschlags oder Abschlusskosten. Und ein Teil dieser Kosten wird an die Berater weitergegeben. Wenn Sie direkt dort kaufen, behält der Produktgeber die Provision komplett ein.

Ich bin seit 2021 kein Finanzberater mehr, weil ich die Vorschriften in diesem Bereich für unethisch halte. Aber ich betreibe Telegram Kanäle und Mailinglisten mit Informationen. Speziell in dieser Krisenzeit ist es wichtig, stets brandaktuelle Informationen zu erhalten, denn möglicherweise muss man in einigen Bereichen schnell reagieren, wenn der Markt in Bewegung kommt.

Ich möchte immer gleich über neue Blog Einträge informiert werden.

Jetzt zum Newsletter anmelden und stets über neue Blogs informiert werden. Keine lästigen Massenmails!

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst