Die perfekte Gold Strategie

Die perfekte Gold Strategie

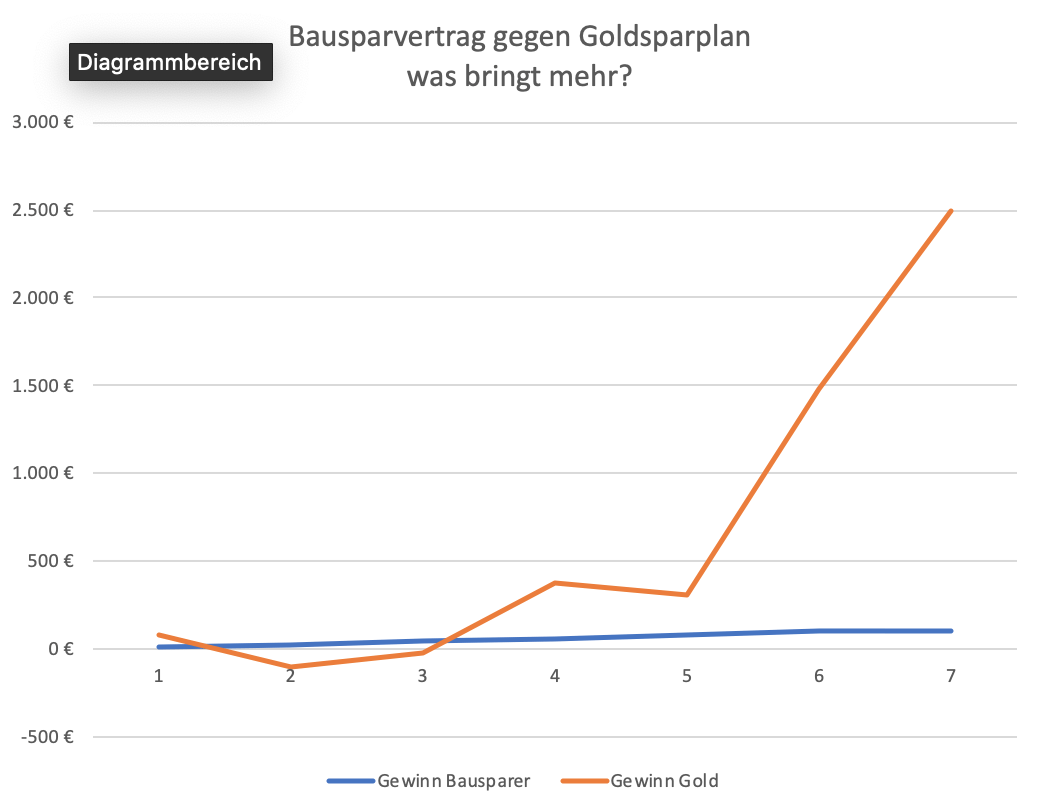

Dieser Artikel ist die Erweiterung des Beitrags „Wie geht es weiter mit dem Geld?“. Dort ging es allgemein ums Geld, und hier möchte ich im speziellen zum Thema Gold schreiben. Es gibt bereits auch den Artikel „Gold – warum es nicht nur für Reiche gut ist!„, in dem ich geschichtliches erwähne, und was man beim Gold kauf beachten sollte. In diesem Artikel hier geht es um die Frage, warum Gold genau JETZT so wichtig ist, und was andere Experten dazu sagen. Und wie die perfekte Gold Strategie aussehen kann.

Gold ist seit Tausenden Jahren ein Zahlungs- und Tauschmittel gewesen. Seine Beschaffenheit fasziniert einfach. Und Gold ist sehr limitiert vorhanden: die gesamten Goldvorkommen der Welt passen in etwa einen Würfel von 21m Seitenlänge.

Wozu brauche ich eine Gold Strategie? Wieso sollte mich das interessieren?

Ich war lange Zeit selbst kein Freund von Gold, weil es per se keine Rendite abwirft. Aber als ich Anfang 2019 anfing, mich mit dem „Crash des Finanzsystems“ auseinander zu setzen, sah ich dass sämtliche Experten zu dem Thema auch Gold empfehlen. Ich begann zu hinterfragen: Warum?

Warum Gold?

Auch hier ist ein Blick in die Geschichte wichtig. Dazu schrieb ich bereits in „Gold – warum es nicht nur für Reiche gut ist!„. Die Aufkäufe durch Zentralbanken haben stark zugenommen: von 2 % der weltweiten Nachfrage im Jahr 2010 auf 14 % im Jahr 2014 (siehe hier und hier, inklusive Hinweise auf Bretton Woods usw).

Gold ist einer der wenigen Stoffe auf der Welt, den wir nicht produzieren können, sehr limitiert ist, leicht zu haben, schön, usw. Daher hat Gold bereits 5.000 vor Christi einen Wert gehabt, und wird es wohl auch die nächsten 5.000 Jahre haben.

Und was ist die perfekte Gold Strategie nun?

Üblicherweise empfiehlt es sich, Sachwerte breit zu streuen, und dabei Gold mit einem Anteil von 10-30% zu halten. Wenn Sie also zB ein Haus haben, das 300.000€ Wert ist, sollten Sie 30.000 – 90.000€ in Gold haben, wenn Sie zusätzlich etwas angespart haben noch mehr.

In der aktuellen wirtschaftlichen Situation, die sehr unsicher ist (19.9.2020), darf man aber auch überlegen, ob ein höherer Goldanteil Sinn macht. Denn üblicherweise empfiehlt sich ein Teil in Aktien und Anleihen. Diese sind zwar im Aufwärtstrend, aber hauptsächlich weil durch die Zentralbanken viel Geld erfunden wird, und dieses wandert in diese Märkte. Irgendwann wird aber die Realität, nämlich dass Banken eigentlich bereits crashen, und die Wirtschaft am Boden liegt, die Börsen einholen, und dann wird es vermutlich schnell, stark und richtig heftig werden. Siehe dazu ein paar Videos:

Und siehe auch diverse Artikel:

Focus.de: Wetten auf fallende Währungen

Warren Buffet verkauft Bank Aktien

Was die für SIE beste Strategie ist, kann ich pauschal nicht sagen – aber in einem persönlichen Beratungsgespräch können wir diese gemeinsam für Sie erarbeiten.

Und was MACHE ICH jetzt am Besten?

Empfehlung #1: die eigenen Finanzen in Ordnung bringen. Ein-/Ausgaben unter Kontrolle bringen. Überlegen, wieviel Geld du zur Seite schaffen willst und kannst, und was du schon hast. Das nennt man "Consulting Check". Damit weißt du, über welche Beträge du monatlich verfügst, und wieviel Geld du schon hast.

Empfehlung #2: eine Strategie überlegen, das Geld sowohl in die Breite streuen (verschiedene Produkte) als auch in die Tiefe (kurz-, mittel-, langfristig). Und überlegen, wieviel Geld sicher und wieviel spekulativ sein soll. Welche Sachwerte gefallen dir gar nicht, welche möchtest du unbedingt haben? Das ist extrem Individuell, daher sehr beratungsintensiv. Ich empfehle Kunden kein Produkt, ohne zuvor einen kompletten Consulting Check gemacht zu haben.

Empfehlung #3: nicht warten, gleich agieren. Für ein gutes Konzept und dessen Umsetzung vergehen mehrere Tage, bis alle Produkte aktiviert sind. Wenn Bewegung in den Markt kommt, will wieder jeder eine Lösung (so wie beim 1. Lockdown 2020 plötzlich jeder Gold wollte), und es bleibt keine Zeit, allen zu helfen. Daher gehört das Konzept jetzt geplant und aktiviert. Ein gutes Konzept kann ohnehin jederzeit flexibel an Veränderungen angepasst werden.

Wieviel kostet ein Profi Finanzconsulter?

Es stellt sich natürlich die Frage, wieviel so ein Profi kostet. Die Antwort ist: gar nichts. Wir werden nur aus den Produktkosten bezahlt, und zwar vom Produktgeber. Wenn Sie Finanzprodukte kaufen, werden immer Kosten fällig, in Form eines Ausgabeaufschlags oder Abschlusskosten. Und ein Teil dieser Kosten wird an die Berater weitergegeben. Wenn Sie direkt dort kaufen, behält der Produktgeber die Provision komplett ein.

Ich bin seit 2021 kein Finanzberater mehr, weil ich die Vorschriften in diesem Bereich für unethisch halte. Aber ich betreibe Telegram Kanäle und Mailinglisten mit Informationen. Speziell in dieser Krisenzeit ist es wichtig, stets brandaktuelle Informationen zu erhalten, denn möglicherweise muss man in einigen Bereichen schnell reagieren, wenn der Markt in Bewegung kommt.

Ich möchte immer gleich über neue Blog Einträge informiert werden.

Jetzt zum Newsletter anmelden und stets über neue Blogs informiert werden. Keine lästigen Massenmails!

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst