Wie geht es weiter mit dem Geld?

Wie geht es weiter mit dem Geld? (September 2020)

Ein kurzer Rückblick auf dieses Jahr 2020: Im Jänner gehts in China mit Corona los, im März begannen in ganz vielen Ländern Lockdown Maßnahmen. Damit wurde die Wirtschaft, die seit 2008 schon Nachhaltig geschädigt war, endgültig ins Rutschen gebracht (siehe meinen Blog „kommt der Finanzcrash?„, YouTube Markus Krall, Nullzinspolitik, Geld drucken, usw). Versprochen wurden von der österreichischen Politik 38 Milliarden Euro „Soforthilfe“, von denen bis Juli 0,4 Milliarden ausbezahlt wurden – die Wirtschaftskammer Wien hat sich dafür auf die Schultern geklopft. Aber all dies sind nur die äußeren Umstände. Kommen wir zu dem, was unsere Möglichkeiten betrifft.

Die Anzeichen

Zunächst haben wir schon viele Jahre Nullzins Politik. Das führte dazu, dass es geschätzt 20-30% Zombie Firmen gibt. Das sind Firmen, die normalerweise schon Pleite wären, und es nur nicht sind, weil es so billige Kredite gibt. Dazu gibt es sehr viele gute Vorträge von Markus Krall, World of Value, alphaTrio usw. auf YouTube.

Markus Krall hat 2017 in seinem Buch „Wenn schwarze Schwäne Junge kriegen“ (es war sein 2. Buch) angekündigt, dass die Wirtschaft in 3 Phasen krachen wird. Was er nicht ahnen konnte: dass die Politik einen Virus als Ausrede findet, um einen globalen Lockdown einzuleiten. Dass dieser Virus genau im Jänner 2020 ausbrach, ist übrigens spannender Zufall – siehe meinen Blog „Corona: Umgang mit der Angst – Entspannung dank Wissen?„, und dort speziell das Video von Dr. Schreyer. Auch er hat im Vortrag den Punkt „Crash des Repo Markts im September 2019“ aufgenommen, den er im Buch noch gar nicht hatte. Im Oktober 2019 gabs „Event 201“, ein Corona Pandemiespiel, und im Jänner wurde das Spiel in der Realität gestartet. Aber dazu gibts einen anderen Artikel.

Durch den globalen Lockdown gepaart mit der Nullzinspolitik erleben wir nun diese 3 Phasen gleichzeitig. Das zeigt sich bisher daran, dass wir Inflation + Deflation in verschiedenen Produkten sehen. Manches liegt auf Lager und muss raus, wird also billiger, manches ist komplett ausverkauft und hat Lieferengpässe, hier werden die Sachen teurer. Beispiele: Kleidung hatte Inflation, Webcams und Headsets Deflation.

Was ist mit dem Euro?

Ich bin Optimist, daher gehe ich davon aus, dass es eine gute Lösung gehen wird. Doch immer mehr Experten sprechen davon, dass eine Gold gedeckte Währung kommen soll, so wie es vor 1973 galt (siehe https://de.wikipedia.org/wiki/Goldstandard). Weil aber aktuell durch die jahrelange Gelddruckerei seit 2008 viel zu viel Geld kursiert, muss dieses zuerst bereinigt werden. Das soll angeblich dadurch passieren, dass man die Inflation „galoppieren lässt“, sprich in eine Hyperinflation übergehen. Hyperinflation bedeutet mind. 50% monatlicher Wertverlust. Damit wäre jegliches Geldvermögen binnen weniger Monate wertlos. Den Rekord hält übrigens laut Wikipedia Ungarn, die 1945 eine Verdreifachung der Preise pro Tag hatten.

Was bedeutet das für MEIN Geld?

Es besteht durchaus das Potenzial, dass wir weltweit etwas erleben, das es bisher nur in einzelnen Ländern gab: das Geld wird durch Hyperinflation überall nichts mehr Wert. So wie es aussieht, sind entweder neue Währungen oder CBDC (Central Bank Digital Coins, also Kryptowährungen der Staaten, wie zB. e-Euro direkt von der EZB) in Vorbereitung. Natürlich wird dies offiziell niemals angekündigt, weil dadurch ein Bank-Run starten würde. Wir wollen hoffen, dass dieser Prozess rasch ist, und nicht so lange dauert wie bei der deutschen Inflation 1914-1923. Einen sehr guten Artikel dazu gibts in der WirtschaftsWoche (Milliarden fürs Brot).

Experten sagen eine grosse Disruption irgendwann zwischen 2021 und 2023 voraus. Es könnte etwa im Sommer 2021 losgehen – etwa dann werden die staatlichen Subventionen für Firmen enden. Oder sobald die Lockdowns enden, und die Menschen ihr Geld wieder frei ausgeben – die höhere Umlaufgeschwindigkeit kann die Inflation explodieren lassen. Es gibt viele komplexe Zusammenhänge…

All dies sind in meinen Augen Spekulationen, speziell was die Zeiträume betrifft, wann was startet. Doch es geht darum, Ihr Geld abzusichern. Daher sollten wir zumindest die Möglichkeit in Betracht ziehen, dass einige oder alle dieser Punkte passieren. Wer nichts tun möchte, kann an dieser Stelle aufhören zu lesen. Doch was wäre, wenn plötzlich all ihr Erspartes nichts mehr Wert wäre?

Hier ein Video zum Thema CBDC:

Ausweg fürs Geld?

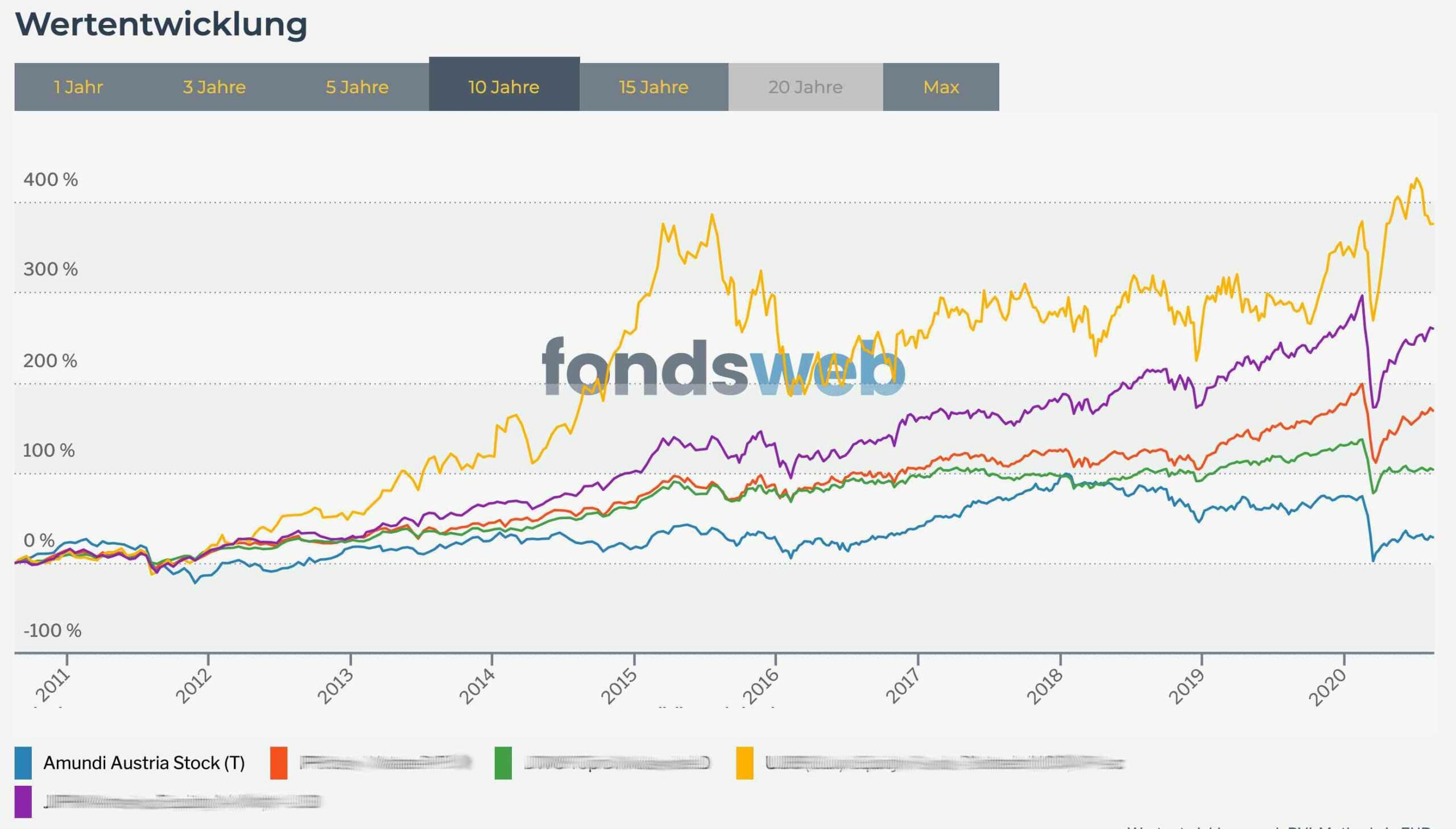

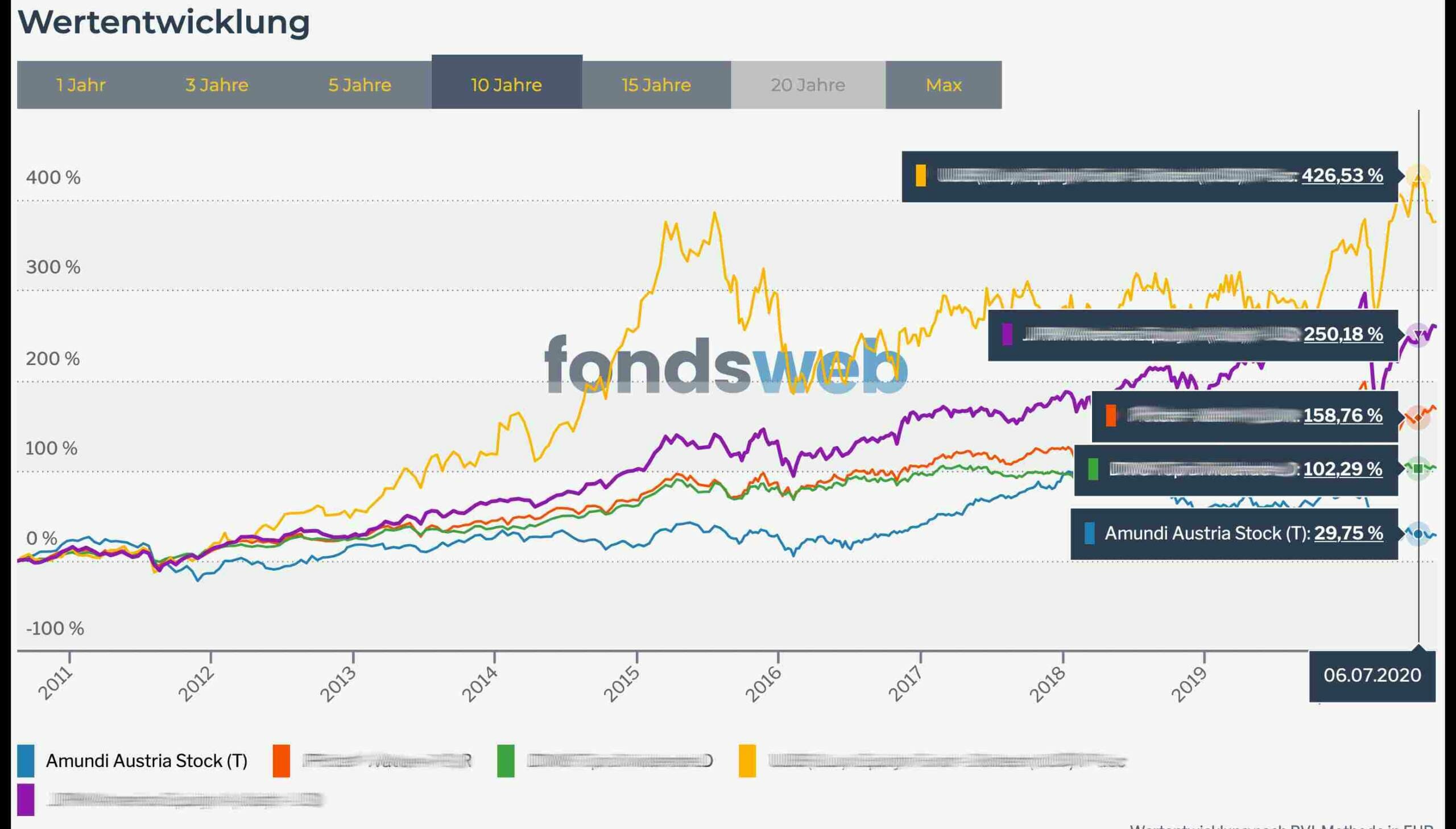

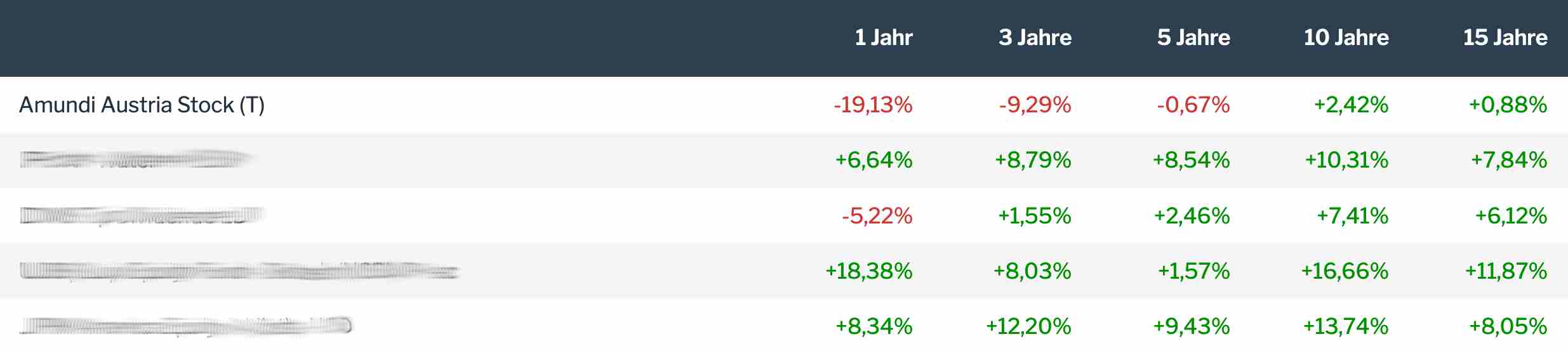

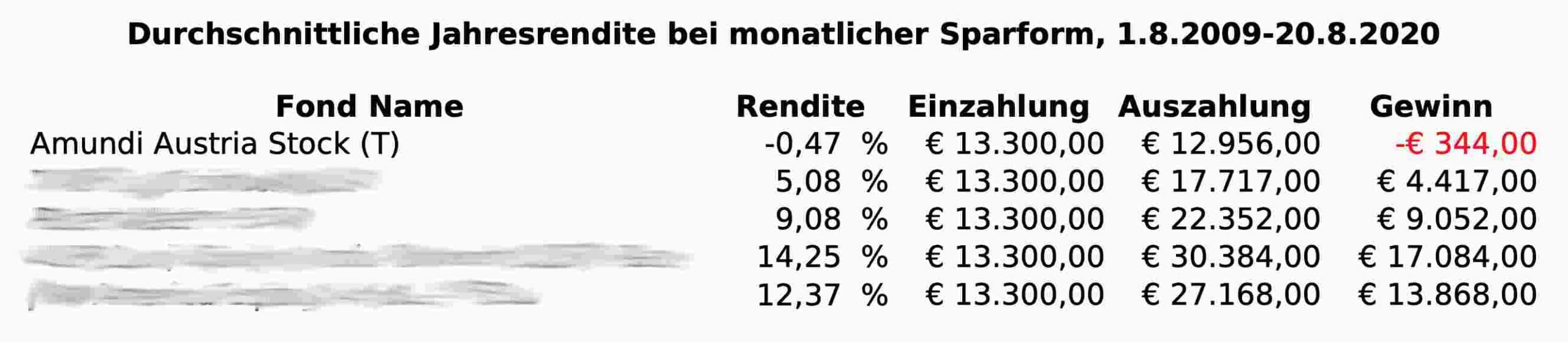

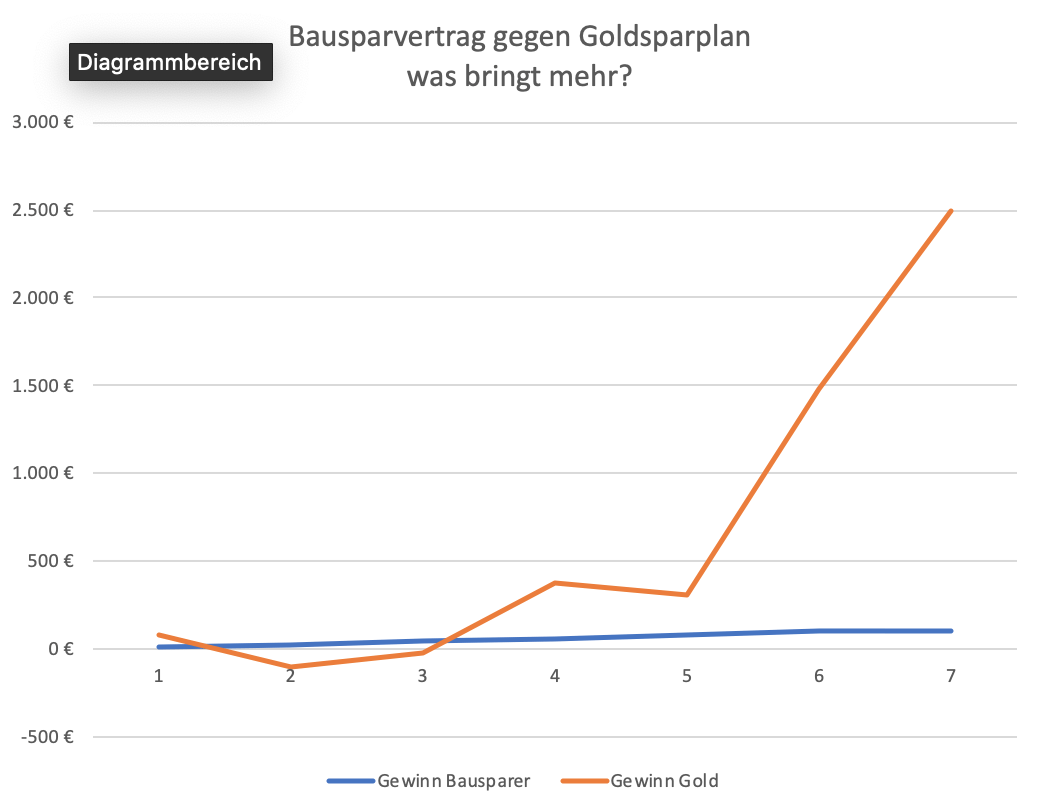

Einziger Ausweg: raus aus dem Geld, rein in Sachwerte. Was sind Sachwerte? Siehe dazu unser Finanzlexikon. Kurz gesagt: Edelmetalle wie Gold und Silber, Wertpapiere (Aktien, Anleihen, Fonds), Immobilien, weil diese alle relativ leicht gegen Geld tauschbar sind. Mittlerweile gehören auch Bitcoin (BTC) und andere Kryptos wie Ethereum, Bitcoin Cash, Ripple dazu. Aber auch Tische usw. würden zählen – nur geht es mir hier um Absicherung des Geldes, und wer will schon eine Tischsammlung anlegen, um sein Geld abzusichern?

Und was MACHE ICH jetzt am Besten?

Empfehlung #1: die eigenen Finanzen in Ordnung bringen. Ein-/Ausgaben unter Kontrolle bringen. Überlegen, wieviel Geld du zur Seite schaffen willst und kannst, und was du schon hast. Das nennt man "Consulting Check". Damit weißt du, über welche Beträge du monatlich verfügst, und wieviel Geld du schon hast.

Empfehlung #2: eine Strategie überlegen, das Geld sowohl in die Breite streuen (verschiedene Produkte) als auch in die Tiefe (kurz-, mittel-, langfristig). Und überlegen, wieviel Geld sicher und wieviel spekulativ sein soll. Welche Sachwerte gefallen dir gar nicht, welche möchtest du unbedingt haben? Das ist extrem Individuell, daher sehr beratungsintensiv. Ich empfehle Kunden kein Produkt, ohne zuvor einen kompletten Consulting Check gemacht zu haben.

Empfehlung #3: nicht warten, gleich agieren. Für ein gutes Konzept und dessen Umsetzung vergehen mehrere Tage, bis alle Produkte aktiviert sind. Wenn Bewegung in den Markt kommt, will wieder jeder eine Lösung (so wie beim 1. Lockdown 2020 plötzlich jeder Gold wollte), und es bleibt keine Zeit, allen zu helfen. Daher gehört das Konzept jetzt geplant und aktiviert. Ein gutes Konzept kann ohnehin jederzeit flexibel an Veränderungen angepasst werden.

Wieviel kostet ein Profi Finanzconsulter?

Es stellt sich natürlich die Frage, wieviel so ein Profi kostet. Die Antwort ist: gar nichts. Wir werden nur aus den Produktkosten bezahlt, und zwar vom Produktgeber. Wenn Sie Finanzprodukte kaufen, werden immer Kosten fällig, in Form eines Ausgabeaufschlags oder Abschlusskosten. Und ein Teil dieser Kosten wird an die Berater weitergegeben. Wenn Sie direkt dort kaufen, behält der Produktgeber die Provision komplett ein.

Ich bin seit 2021 kein Finanzberater mehr, weil ich die Vorschriften in diesem Bereich für unethisch halte. Aber ich betreibe Telegram Kanäle und Mailinglisten mit Informationen. Speziell in dieser Krisenzeit ist es wichtig, stets brandaktuelle Informationen zu erhalten, denn möglicherweise muss man in einigen Bereichen schnell reagieren, wenn der Markt in Bewegung kommt.

Ich möchte immer gleich über neue Blog Einträge informiert werden.

Jetzt zum Newsletter anmelden und stets über neue Blogs informiert werden. Keine lästigen Massenmails!

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst