Fonds, ETF, Aktien: RICHTIG investieren an der Börse

Vorwort – warum Fonds, Gold, usw?

Ich hatte selbst früher das Thema, Geld veranlagen zu wollen. Dass das auf der Bank nichts bringt, war mir schon klar. Selbst als es noch mehr Zinsen gab – dafür war die Inflation oder die Produktkosten höher. Also suchte ich Vermögensberater (ich wusste damals nicht, dass Vermögensberater nicht automatisch Fonds verkaufen dürfen). Leider ging auch damit mehr Geld verloren als reinkam, daher begann ich 2015, mich selbst im Finanzbereich weiterzubilden. Zuerst nur mit Lebensversicherungen, jetzt mit Finanzconsulting in allen Bereichen. Und seit einigen Jahren berate ich auch andere, weil viele Hilfe suchen.

Vieles kann man im Internet finden an Tipps, wie man richtig investieren kann. Aber dass 90% der Investoren an der Börse mehr Geld verlieren als gewinnen, sagt niemand dazu. Dass es unheimlich viel Aufwand ist, mit System das Geld zu vermehren, liegt an der großen Komplexität und den schnellen Veränderungen am Markt. Einfach nur einen Fonds zu kaufen, und dann jahrelang nichts zu tun, funktioniert nicht. Deshalb ist es bei uns Geschäftspolitik, zumindest alle 6 Monate Kundenkontakt zu haben, um die Lage zu besprechen und die Strategie zu planen und gegebenenfalls anzupassen. Eine breite (mehrere Produktkategorien) und tiefe (verschiedene Zeithorizonte) Streuung macht daher Sinn.

Ich kenne niemanden, der mit weniger als 20h pro Woche Aufwand langfristig Geld an der Börse verdient und ganz allein agiert. Wir haben aber viele Kunden, die mit 2 Terminen pro Jahr mit unserer Hilfe langfristig Vermögen aufbauen.

Was sind ETFs, Fonds, Aktien, Dividenden, usw?

Aktien sind Anteilsscheine an (großen) Firmen. Vereinfacht gesagt, bin ich mit einer Aktie Teilbesitzer einer Firma. Es gibt Vorzugsaktien und Stammaktien. Vorzugsaktien haben kein Stimmrecht, werden dafür bei Dividenden Ausschüttungen bevorzugt. Stammaktien haben Stimmrechte, und damit wird man zur jährlichen Aktionärsversammlung eingeladen (wie ich gehört habe, ist dies für viele ein Grund, zumindest 1 Stammaktie an österreichischen Unternehmen zu haben, weil das Buffet auf der Hauptversammlung lecker ist). Als Dividende wird die Ausschüttung an Aktionäre bezeichnet.

Hat man Aktien einer Firma, ist das Risiko groß, Geld zu verlieren – nämlich wenn es dieser Firma schlechter geht. Zur Risikostreuung wählt man daher Fonds.

Fonds sind quasi ein großer Topf, in dem man mehrere Aktien zusammenfasst. Beispiel: Habe ich Aktien von Billa, Spar, Hofer, Denns und Etsan in einem Fonds, ist es ziemlich egal ob 1-2 Hersteller Probleme haben. Die Konsumenten kaufen dann bei den anderen Supermärkten, womit deren Wert steigt. (Das ist natürlich stark vereinfacht dargestellt!).

Aktiv oder Passiv?

Bei Fonds gibts noch die Unterscheidung zwischen managed (=aktiv) und unmanaged (=passiv). Unmanaged bedeutet, dass sich da niemand aktiv kümmert, wie der Fonds performt. Wird damit ein Index nachgebildet, bezeichnet man das als ETF (exchange traded fund). Die Verwaltungskosten für solche passiven ETFs sind sehr gering, weshalb sich in den letzten Jahren die Meinung verbreitet hat, dass diese besser sind. Die Geiz-ist-Geil Mentalität funktioniert.

Verwaltete Fonds (managed) stellen Profis ein, die sich täglich darum kümmern, innerhalb des Fonds-Themas (zB. Supermärkte) ständig die besten Aktien herauszusuchen, um so besser zu sein als der Index (=ETF). Das gelingt nur etwa 20% der Fondsmanager – wie in jedem Bereich gibt es echte Profis und mittelmäßige. Die Aufgabe eines Finanzconsulters ist es, von den 20% guten Fonds die 20% besten Fonds herauszusuchen. Genau dafür gibt es Finanzconsulter.

Langfristig schlagen gut verwaltete Fonds immer ETFs, vor allem in Krisenzeiten – ganz einfach, weil ein Fondsmanager in der Krise schnell reagieren kann, während dies ein ETF gar nicht macht, weil er ja passiv (=unmanaged) ist.

Beispiele für gute und schlechte Fonds

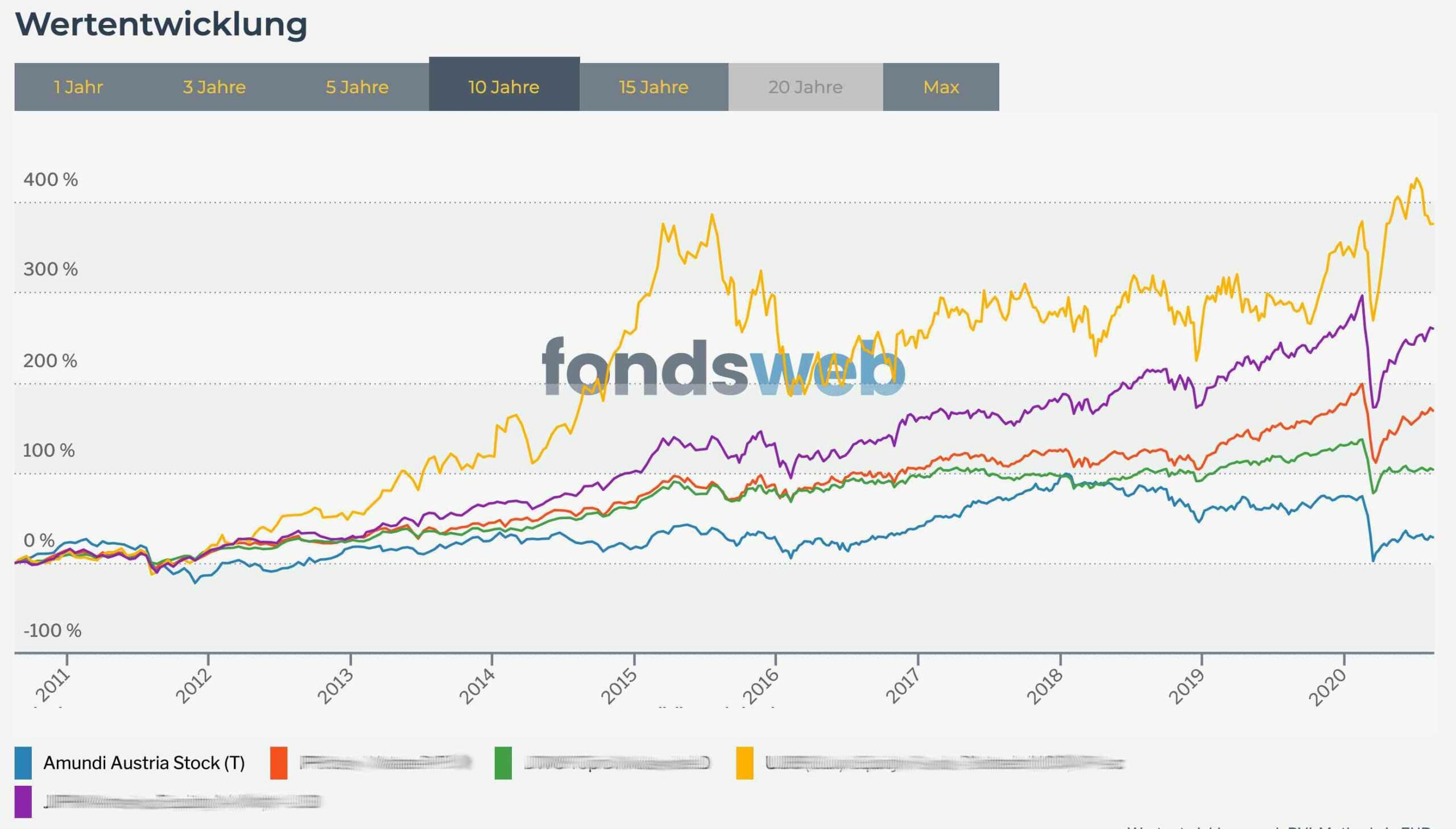

Immer wieder komme ich zu Menschen, die sich schon Gedanken gemacht haben, dass auf der Bank keine Zinsen mehr zu haben sind. Das ist gut! Oft investieren diese in Bitcoins und sonstige Kryptowährungen (was nach meiner Ansicht Hochrisiko Investment ist!), aber auch an der Börse in Fonds und ETFs, was über Apps heutzutage auch richtig leicht geht. Und wenn ich dann Nachfrage, welcher Fonds und warum, bekomme ich zB die Antwort „meine Tante arbeitet bei der Bank XXX, und ist dort der Top Profi seit 30 Jahren. Die hat mir mehrere Fonds empfohlen, und ich habe dann den YYY ausgesucht“. Sehen wir uns im folgenden einen solchen Fonds an, der wirklich gekauft wurde. Im Vergleich dazu habe ich 4 Fonds aufgelistet, die von uns empfohlen werden:

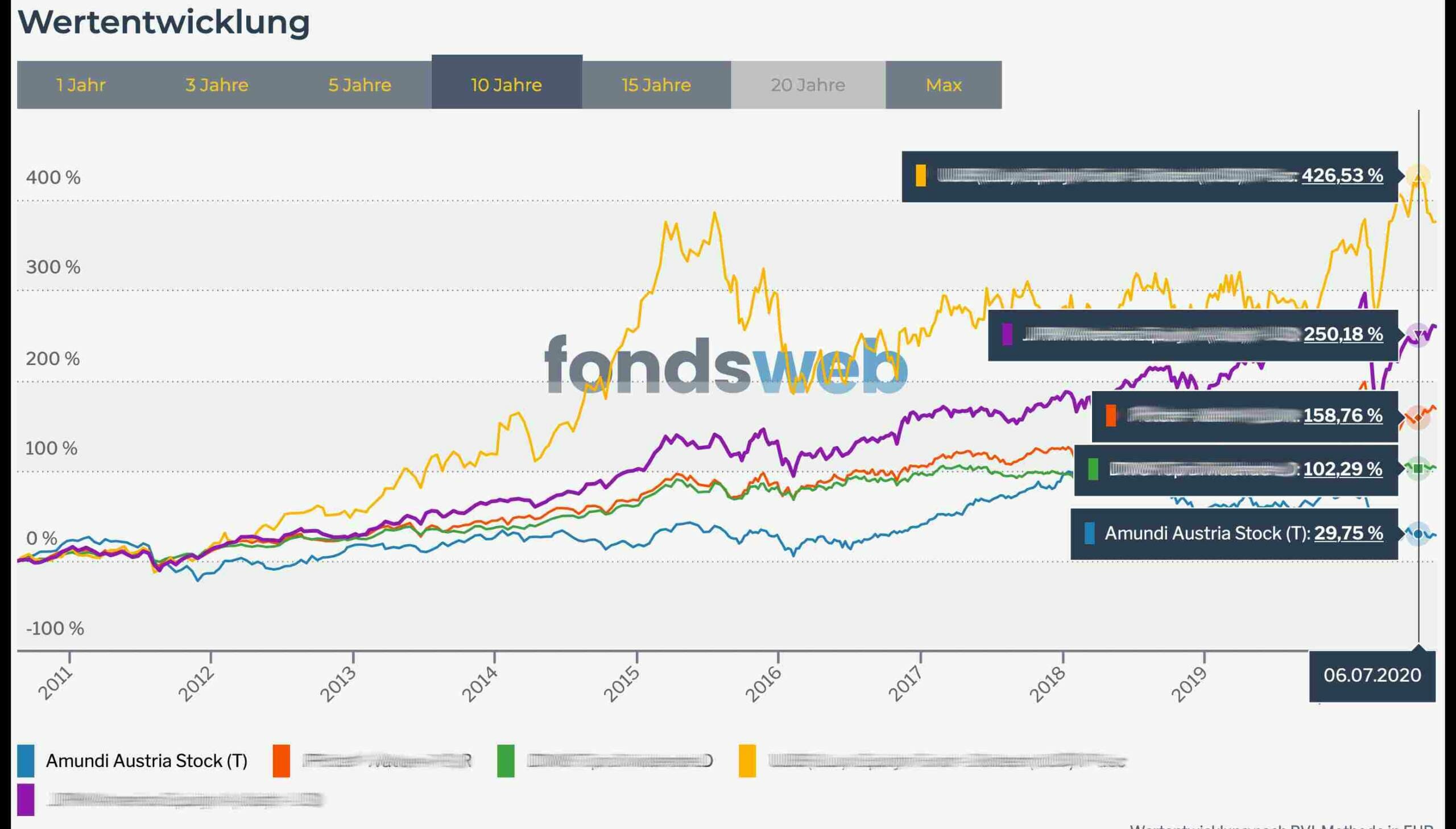

Und damit wir auch die Zahlen sehen, hier der selbe Screenshot mit Beschriftungen:

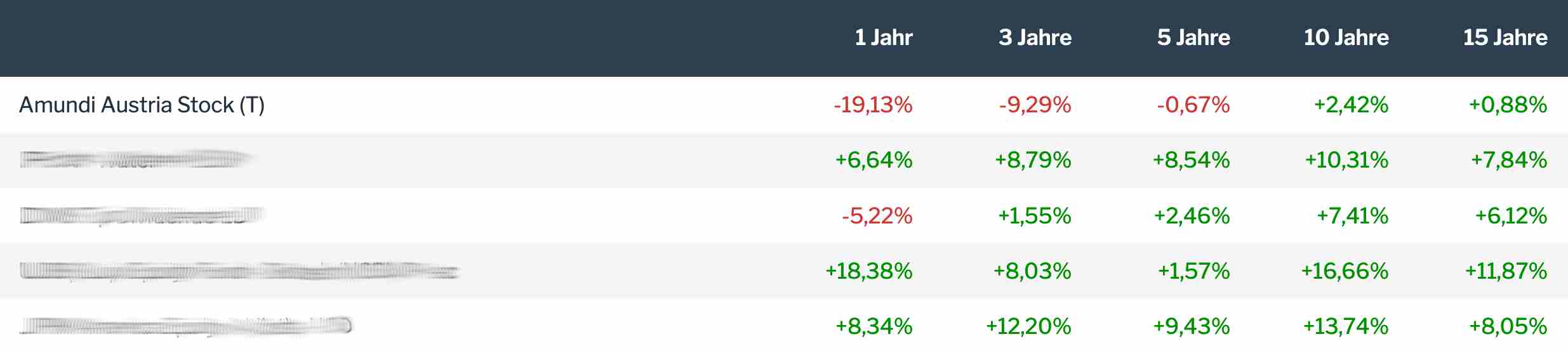

Die Kundin hat den Amundi Austria Stock gewählt, der in 10 Jahren einen Kursanstieg von 29,75% hatte. Die Grafik zeigt die Performance der letzten 10 Jahre. Als Vergleich habe ich 4 unserer Fonds ausgewählt, und selbst unser „schlechtester“ hat 102,29% zugelegt. Sehen wir uns die Performance als Zahlentabelle im Vergleich an (annualisierte Werte, also Performance pro Jahr):

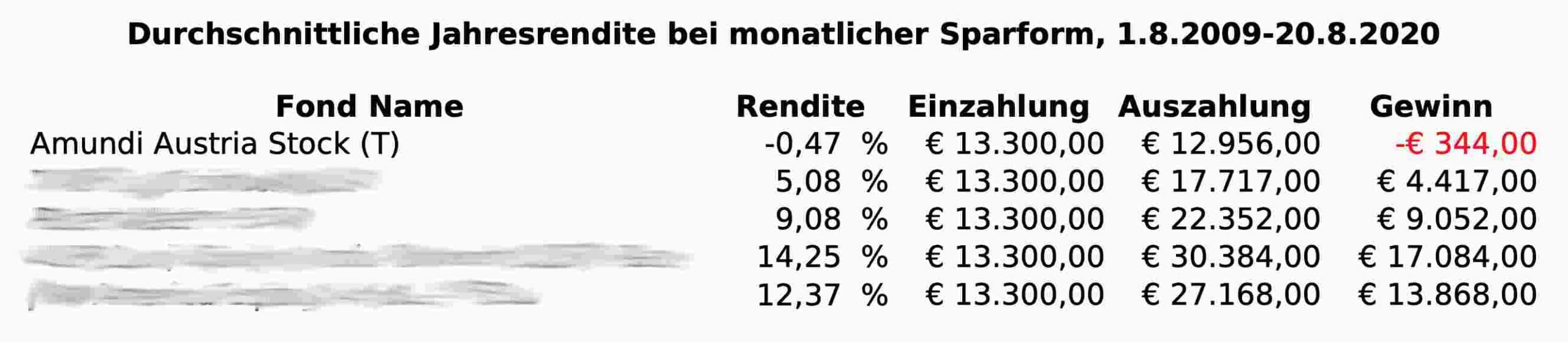

Wir sehen, in 10 Jahren hat der Amundi +2,42% p.a. gemacht, die anderen mehr. Doch diese Grafik zeigt nur die Fonds Gesamt Performance. Kunden kaufen Fonds sinnvollerweise monatlich, sodass wir gar nicht diese Kurve vergleichen dürfen, sondern den „Fondsrechner“ bemühen müssen. Damit haben wir berechnet, „was wäre wenn“ gewesen, hätten wir 100€ monatlich seit 1.8.2009 investiert, inklusive den Kosten, die der Fonds hat. Damit hätten wir folgende Performance:

Wir sehen, mit dem Amundi hätten wir sogar einen Verlust, mit den anderen Fonds einen Gewinn gemacht. Wie ist das möglich? Mit monatlichem Kauf nutzt man den Cost-Average-Effekt, wodurch der Gewinn höher als bei Einmalkauf ist, wenn der Fonds zwischendurch sinkt und wieder steigt. Wie man sieht, ist das manchmal gut, manchmal nicht. Daher ist es wichtig, nicht nur darauf zu blicken, sondern den Fonds aktiv zu managen. Und genau hier kommen wir ins Spiel – aktives Management und gute Fondsauswahl ist genau unser Thema.

Ein Beispiel, wie wichtig aktives Management ist, sieht man beim gelben Fonds 2015 (das ist der oberste Fonds). Hier haben wir 2015 geraten, Gewinne mitzunehmen, und damit hat man damals Gewinne realisiert. Anschliessend wurde ein anderer Fonds empfohlen, und nochmals mehr Gewinne erzielt, als man nur mit verbleib in diesem Fonds erreicht hätte. Es reicht also nicht, gute Fonds zu wählen – diese müssen auch aktiv beobachtet werden, und genau das bieten wir!

Beispiel 2: alles nur in einer Lebensversicherung (FLV) investiert

Dieses Beispiel ist ein typisches, wenn ein Kunde einen Berater hat, der nur ein Produkt bieten kann. Es gibt einige Vertriebe, die das haben, gerne aber verschleiern, indem sie davon sprechen, dass diese Lösung die beste ist. Im konkreten Fall bekam der Kunde, männlich, 44 Jahre, eine fondsgebundene Lebensversicherung (FLV) von der N. Versicherung. Bei einer FLV ist das Produkt nicht so wichtig, vielmehr die Fondsauswahl und die künftige Betreuung. Siehe dazu meinen Eintrag zur Lebensversicherung im Finanzlexikon.

Die Fondsauswahl dieses Kunden performte mit 3,12% in den letzten 5 Jahren, deshalb erfolgte die Hochrechnung damit. Er würde demnach 397.862€ bekommen. Ich habe das mit einer unserer FLV verglichen, mit einer Fondsauswahl die über 6% performte. Wir dürfen nicht mit mehr als 6% rechnen, aber der Kunde hätte damit 976.294€ Zielsumme. Ist dieser Unterschied von 578.432€ Grund genug, einen Termin mit mir zu vereinbaren?

Außerdem möchte ich darauf hinweisen, dass dieser Kunde über 500€ monatlich veranlagt hätte, und nirgends anders gespart. Das ist katastrophal, denn eine FLV ist für langfristig super, aber auch mittelfristig sollte Geld verfügbar sein. Dafür gibt es andere Produkte, bei denen man ohne Verluste schon binnen 2 Jahren wieder aufs Geld zugreifen kann, sollte es nötig sein. Dazu braucht man eine Mehrproduktstrategie und vernünftige Beratung. Sie verstehen, warum wir uns zusammen setzen sollten?

Zuletzt noch ein wichtiger Punkt: die langfristige Betreuung ist der entscheidende Vorteil. Berater, die nur FLV verkaufen, können Sie gar nicht langfristig betreuen. Aus dem einfachen Grund, weil sie für die Betreuung kein Geld bekommen, sondern nur für einen Abschluss. Wenn also ein FLV Berater wieder vorbeikommt, dann nur, weil er eine Erhöhung oder Zuzahlung erreichen möchte. Verständlich, aber für den Kunden nicht das, was er sich wünscht. Eine Beratung ist deshalb so wichtig, weil sich der Markt ständig ändert und die Fonds gewartet werden müssen (Switch). In unserer Mehrproduktstrategie ist eine Besprechung 1-2x pro Jahr automatisch vorgesehen.

Lesen Sie gerne auch die Folgeartikel „Wie geht es weiter mit dem Geld?“ und „Die perfekte Gold Strategie„.

Wieviel kostet ein Profi Finanzconsulter?

Es stellt sich natürlich die Frage, wieviel so ein Profi kostet. Die Antwort ist: gar nichts. Wir werden nur aus den Produktkosten bezahlt, und zwar vom Produktgeber. Wenn Sie Finanzprodukte kaufen, werden immer Kosten fällig, in Form eines Ausgabeaufschlags oder Abschlusskosten. Und ein Teil dieser Kosten wird an die Berater weitergegeben. Wenn Sie direkt dort kaufen, behält der Produktgeber die Provision komplett ein.

Ich bin seit 2021 kein Finanzberater mehr, weil ich die Vorschriften in diesem Bereich für unethisch halte. Aber ich betreibe Telegram Kanäle und Mailinglisten mit Informationen. Speziell in dieser Krisenzeit ist es wichtig, stets brandaktuelle Informationen zu erhalten, denn möglicherweise muss man in einigen Bereichen schnell reagieren, wenn der Markt in Bewegung kommt.

Neben dem Geld ist natürlich auch Gesundheit und Lebensqualität sehr wichtig. Wie Sie clever fit werden, steht im Artikel „clever fit werden leicht gemacht„. Und eine Anleitung für Leichtigkeit findet sich in „Urlaub MACHEN – und das täglich„.

Ich möchte immer gleich über neue Blog Einträge informiert werden.

Jetzt zum Newsletter anmelden und stets über neue Blogs informiert werden. Keine lästigen Massenmails!

Der Life Luxury Check

- zeigt dir, in welchen Bereichen deines Lebens du gut aufgestellt bist

- Wo deine großen Potenziale für einfache Verbesserungen liegen

- Wie du ganz leicht und schnell glücklicher leben kannst